このようにクレジットカードで生活費を支払えることは知っていても、具体的にどのカードを使えば良いか分からないという方が多いのではないでしょうか。

またクレジットカードでどのような生活費を支払えるのかということも確認しておきたい点ですよね。

そこでこの記事では、生活費の支払いにおすすめの10のクレジットカードを厳選して紹介します。

| カード名 | 券面 | 年会費 | ポイント還元率 | 特徴 |

|---|---|---|---|---|

| JCB CARD W/JCB CARD W plus L |

|

永年無料 | 1.00%~10.5% ※還元率は交換商品により異なります | 公共料金の支払いで1.0%も還元!パートナー店での利用でポイント最大21倍 | 楽天カード/楽天PINKカード |

|

無料 | 1.0% | 基本還元率1.0%!楽天ポイント加盟店でポイントを二重取りできる |

| リクルートカード |  |

永年無料 | 1.2% | 公共料金の支払い時も1.2%と圧倒的な高還元率! |

1.生活費の支払いにおすすめのクレジットカード10選

生活費の支払いの際にどのクレジットカードを利用すればお得なのか分からず、悩んでいる方も多いのではないでしょうか。

クレジットカードによって付帯するサービスや特典はそれぞれ異なるため、ご自身のライフスタイルに合ったクレジットカードを選ぶことが重要です。

そこでこの章では、生活費の支払いにおすすめのクレジットカードを10種類厳選して紹介します。

| カード名 | 通常還元率 | 年会費 | 主な特徴 |

|---|---|---|---|

| JCB CARD W JCB CARD W plus L |

1.00%~10.5% ※還元率は交換商品により異なります | 無料 | ・年会費無料のプロパーカード ・パートナー店での利用でポイント最大21倍 |

| 楽天カード 楽天PINKカード |

1.0% | 無料 | ・楽天ポイント加盟店での利用でポイントの二重取り可能 ・ポイントカード機能付きのアプリで支出の管理をしやすい |

| リクルートカード | 1.2% | 無料 | ・年会費無料かつ還元率が1.2%と高い ・貯まったポイントはdポイントやPontaポイントにも交換が可能 |

| PayPayカード | 最大1.5%(ゴールドカードの場合は最大2.0%)*1 | 無料 | ・PayPayに直接チャージができる唯一のクレジットカード ・ナンバーレスのデザインで情報漏えいのリスクが低い |

| イオンカード(WAON一体型) |

0.5% | 無料 | ・年会費無料でゴールドカードにランクアップさせることも可能 ・WAONへのオートチャージでもポイント還元 |

| セブンカード・プラス |

0.5% | 無料 | ・セブン‐イレブン、イトーヨーカドーなどの利用時に還元率2倍 ・nanacoのチャージ&支払いでポイントの二重取りが可能 |

| ファミマTカード |

0.5% | 無料 | ・Vポイント加盟店での利用でポイントの二重取りが可能 ・ファミリーマート利用時には還元率最大2% |

| majica donpen card |

0.5% | 無料 | ・貯めたポイントをドン・キホーテ、アピタなどで支払いに使える ・ドン・キホーテやアピタなどmajica加盟店の利用時にポイント還元率が1.5%にアップ |

| 三井住友カード(NL) | 0.5% | 無料 | ・対象のコンビニやマクドナルドなどでポイント最大5% ・ナンバーレスのデザインで情報漏えいのリスクが低い |

| 三菱UFJカード VIASOカード | 0.5% | 無料 | ・手続き不要のオートキャッシュバック機能が付いている ・「POINT名人.com」経由でショッピングをすれば還元率が最大25倍 |

おすすめ1 JCB CARD W/JCB CARD W plus L

| 年会費 | 無料 |

|---|---|

| 基本還元率 | 1.00%~10.5% ※還元率は交換商品により異なります |

| 国際ブランド | JCB |

| 追加カード | 家族カード、ETCカード |

| 付帯保険 | ・海外旅行傷害保険(最高2,000万円)※利用付帯 ・海外ショッピングガード保険(最高100万円) |

| 締め日・引き落とし日 | – |

| 貯まるポイント | Oki Dokiポイント |

| ポイントの使い道 | ・Amazonでの支払いに利用 ・クレジットカードの請求額の支払いに充当 ・スターバックスカードへのチャージ ・商品やJCBギフトカードと交換 ・マイルや他のポイントに交換 |

JCB CARD WおよびJCB CARD W plus L

は国内唯一の国際ブランドであるJCBが発行する年会費無料のプロパーカードです。

JCB CARD W/JCB CARD W plus L

は 1,000円(税込)の支払いで2ポイントのOki Dokiポイントが貯まります。

Oki Dokiポイントは1ポイント=最大5円なので、還元率は1.0%となります。

ただし、ポイントの使い方によっては1ポイント当りの交換レートが5円を下回ってしまうので、事前にポイントの使い道や交換に必要なポイント数を確認するようにしましょう。

| 交換先 | 必要ポイント | 1ポイント当りの交換レート |

|---|---|---|

| nanaco、ビックカメラ、ベルメゾン、ジョーシン、セシール | 200ポイント~ | 5円 |

| スターバックス | 200ポイント~ | 4円 |

| Amazon | 1ポイント~ | 3.5円 |

| クレジットカードの請求額 | 1ポイント~ | 3円 |

なお以下のような提携サービスやパートナー店での利用時には最大で21倍のOki Dokiポイントが付与されます。

- ・スターバックス……ポイント13~21倍

- ・Amazon……ポイント4倍

- ・Amazon……ポイント4倍

- ・セブン‐イレブン……ポイント3倍

- ・メルカリ……ポイント2倍

- ・ビックカメラ……ポイント2倍 など

なおJCB CARD W plus Lにはコスメショップやネイルサロンの優待・割引券がもらえたり、女性疾病保険が手頃な価格で加入できたりと、女性にうれしい特典が多く付いていますよ。

おすすめ2 楽天カード/楽天PINKカード

| 年会費 | 無料 |

|---|---|

| 基本還元率 | 1.0% |

| 国際ブランド | Visa、Mastercard、JCB、AMEX(アメックス) |

| 追加カード | 家族カード、ETCカード |

| 付帯保険 | ・海外旅行傷害保険 ・カード盗難保険 |

| 締め日・引き落とし日 | 毎月末日締め、翌月27日締め |

| 貯まるポイント | 楽天ポイント |

| ポイントの使い道 |

・楽天ポイント加盟店での支払いに利用 ・クレジットカードの請求額の支払いに充当 ・楽天グループのサービスでの支払いに利用 |

CMなどでおなじみの楽天カードおよび楽天PINKカード

は、楽天カード株式会社が発行するクレジットカードです。

年会費無料であるにもかかわらず、通常還元率が1.0%と高くポイントが貯まりやすいので大変お得なカードだといえるでしょう。

なお公共料金の支払いの際には500円ごとに1ポイントが付与されます。

また楽天カード/楽天PINKカードにはポイントカードとしての機能もあるため、以下のような楽天ポイント加盟店の利用時にポイントの二重取りが可能ですよ。

- ・マクドナルド

- ・ファミリーマート

- ・ジョーシン

- ・ENEOS など

さらに「楽天スーパーセール」や「お買い物マラソン」など定期的に実施されるキャンペーンを上手く活用すれば、還元率を最大10倍にまで上げることができるので要チェックです。

なお楽天カードを作ると、自動的に楽天PointClubに加入されます。

楽天PointClubには会員ランク制度があり、過去6カ月間の楽天ポイントの獲得数に応じて以下の五つのランクに分けられます。

| 会員ランク | 獲得ポイント数(過去6カ月合計) | 獲得回数(過去6カ月合計) | 特典 |

|---|---|---|---|

| レギュラー | 199ポイント以下 | 1回以下 | なし |

| シルバー | 200ポイント以上 | 2回以上 | なし |

| ゴールド | 700ポイント以上 | 7回以上 | なし |

| プラチナ | 2,000ポイント以上 | 15回以上 | ・特別優待セールへの招待 |

| ダイヤモンド | 4,000ポイント以上 | 30回以上(楽天カードの保有必須) | ・特別優待セールへの招待 ・豪華賞品やポイントが獲得できる抽選に応募可能(ランクを1年間キープする必要あり) |

ランクが高くなるほど特典も豪華になりますよ。

おすすめ3 リクルートカード

| 年会費 | 無料 |

|---|---|

| 基本還元率 | 1.2% |

| 国際ブランド | VISA、Mastercard、JCB |

| 追加カード | 家族カード、ETCカード |

| 付帯保険 | ・旅行損害保険(海外:最高2,000万円、国内:最高1,000万円) ・ショッピング保険(年間200万円) |

| 締め日・引き落とし日 | 毎月15日締め、翌月10日払い |

| 貯まるポイント | リクルートポイント |

| ポイントの使い道 |

・リクルートの運営、参画サービスでの支払いに利用 ・Pontaポイントやdポイントに交換 |

リクルートカードは株式会社リクルートが発行するクレジットカードです。

ポイントの通常還元率は1.2%であり、年会費無料のカードのなかでトップクラスの高さを誇ります。

ポンパレモールやじゃらんなどリクルートのサービスの利用時には、さらにポイント還元率が上がりますよ。

貯めたリクルートポイントはじゃらんやHot Pepper Beautyなどの参画サービスで利用できるほか、dポイントやPontaポイントに交換して使うことも可能です。

月ごとの合計利用額に対してポイントが還元されるため、決済時に端数が切り捨てられることなくポイントを効率良く獲得できます。

日々のショッピングだけでなく、月々3万円まで電子マネーへのチャージでもポイントが付与されるのもうれしいメリットといえるでしょう。

旅行損害保険が付帯されており、旅行代金をリクルートカードで支払えば、海外旅行には最高2,000万円、国内旅行には最高1,000万円が補償されます。

また国内外を問わず、リクルートカードで購入した品物の破損・盗難などの損害を、買った日から90日間補償するショッピング保険が付帯します。

なお家族カードやETCカードの申し込みも可能です。

おすすめ4 PayPayカード

| 年会費 | 永年無料 |

|---|---|

| 国際ブランド | Visa、Mastercard、JCB |

| 通常還元率 | 最大1.5%(ゴールドカードの場合は最大2.0%)*1 |

| ポイントの使い道 | PayPay加盟店やネットサービスでの支払い PayPay証券で運用する |

| ポイント還元率アップ | ・PayPayステップの条件達成でポイント還元率が+0.5% ・Yahoo!ショッピング・LOHACOの利用でポイント最大5.0%還元(PayPayポイントの付与にはYahoo! JAPAN IDとLINEアカウントの連携が必要) |

| 各種保険 | なし |

PayPayカードはPayPayカード株式会社が発行するクレジットカードであり、キャッシュレス決済システム「PayPay」と連携して利用できます。

ポイントの還元率は最大1.5%(ゴールドカードの場合は最大2.0%)*1であり、年会費無料のカードの中では比較的高いのが特徴です。

PayPayと合わせて使うことで、最大還元率のポイントをゲットできますよ。

PayPayカードでは、PayPayステップという仕組みが適用されます。

毎月の利用状況に応じてポイントの付与率がアップするチャンスがあるので、生活費の支払いで効率良くポイントを貯めることができるでしょう。

現在PayPayに直接チャージができるクレジットカードはPayPayカードのみです。

チャージした金額に対してもポイントが付与されるので、PayPayを利用している方にとってお得かつ便利に使えるクレジットカードだといえるでしょう。

なおPayPayカードの申し込みは24時間いつでも可能です。

審査は最短2分で完了し、すぐにバーチャルカードとして利用できますよ。

番号の記載がないシンプルなナンバーレスのデザインになっているため、情報漏えいのリスクが低いといえますよ。

おすすめ5 イオンカード(WAON一体型)

| 年会費 | 永年無料 |

|---|---|

| 国際ブランド | VISA、Mastercard®、JCB |

| 通常還元率 | 0.5% |

| ポイントの使い道 | WAON POINT加盟店での支払い 商品やギフト券などと交換 |

| ポイント還元率アップ | イオングループの店舗での支払いで2倍 イオンカードポイントモール経由でのネットショッピングで還元率アップ |

| 各種保険 | ショッピングセーフティー保険(年間50万円まで) クレジットカード盗難補償 |

イオンカード(WAON一体型)はイオンフィナンシャルサービス株式会社が発行する年会費無料のクレジットカードです。

通常の還元率は0.5%と高くはありませんが、イオン系列の店舗を利用する際には2倍のポイントが付与されます。

毎月20日と30日に実施される「お客さま感謝デー」では、利用代金から5%の割引をされるなどの特典がありますよ。

また対象の店舗でなくても毎月10日の「AEONCARD Wポイントデー」の際に利用すれば、2倍のポイントを獲得できますよ。

さらにイオンカード(WAON一体型)をイオングループの電子マネーであるWAONと紐づけることで、オートチャージの際や利用時にポイントが加算されます。

普段からイオングループのサービスを利用する方にとっては非常にお得なカードだといえるでしょう。

他にもHISやExpediaといった旅行サイトで予約した際に割引が受けられるなどさまざまな特典がありますよ。

なお一定の条件を満たせば年会費無料でゴールドカードにランクアップさせることもできるため、費用をかけずにゴールドカードを持ちたい方にもおすすめです。

おすすめ6 セブンカード・プラス

| 年会費 | 永年無料 |

|---|---|

| 国際ブランド | JCB |

| 通常還元率 | 0.5% |

| ポイントの使い道 | セブン&アイグループ、nanacoマークのある加盟店での支払い ANAのマイル、トラノコポイントへの移行 |

| ポイント還元率アップ | セブンカード・プラスの対象店舗での利用は還元率が2倍 |

| 各種保険 | ショッピングガード保険(海外、年間補償限度額100万円) |

セブンカード・プラスはセブン&アイグループの決済サービス事業会社「セブン・カードサービス」が発行するクレジットカードです。

ポイント還元率は0.5%とやや低めですが、年会費無料で利用できます。

また以下の対象店舗でクレジットカード決済すると還元率が2倍になります。

- ・セブン‐イレブン

- ・イトーヨーカドー

- ・デニーズ

- ・西部・そごう など

さらに毎月8日・18日・28日はイトーヨーカドーに売っている食料品・衣料品・住まいの品などが5%引きで購入できるので、イトーヨーカドーでよく買い物をするという方は必見ですよ。

なおセブンカード・プラスならカード決済でnanacoにチャージでき、チャージした金額に対しても還元率0.5%のポイントが付与されます。

セブンカード・プラスは日頃からセブン&アイ・ホールディングス系列のお店をよく利用する方や、nanacoポイントをよく利用している方に使いやすいカードだといえるでしょう。

おすすめ7 ファミマTカード

| 年会費 | 無料 |

|---|---|

| 基本還元率 | 0.5% |

| 国際ブランド | JCB |

| 追加カード | ETCカード |

| 付帯保険 | ・JCB海外お買い物保険 ・盗難保障 |

| 締め日・引き落とし日 | 毎月末日締め、翌々月1日払い |

| 貯まるポイント | Vポイント |

| ポイントの使い道 | ファミリーマートやVポイント提携先での支払いに利用 |

ファミマTカードは、クレジットカードとポイントカードの二つの機能が搭載されたカードです。

通常還元率は0.5%と高くありませんが、Vポイント加盟店で利用すればクレジットカードのポイントとVポイントの両方が付与されます。

ファミリーマートでの支払い時には最大2%のポイントが還元されるので、普段からファミリーマートを利用する方であれば効率良くポイントを貯めることができますよ。

またファミマTカードでFamiPayのチャージをすると0.5%、FamiPayでの支払い時にも0.5%のポイントが還元されます。

さらにファミリーマートではショッピングポイントとクレジットポイントを合わせて最大2%のVポイントが還元されます。

貯めたVポイントは全国のファミリーマートやVポイント加盟店での支払い時に利用できます。

おすすめ8 majica donpen card

| 年会費 | 無料 |

|---|---|

| 国際ブランド | Mastercard、JCB |

| 通常還元率 | 0.5% |

| ポイントの使い道 | majica加盟店で電子マネーとして利用 |

| ポイント還元率アップ | majicaアプリに登録し、国内のドン・キホーテで決済するとポイント1.5% ぽいん貯モールを経由した決済で最大30倍 |

| 各種保険 | ショッピング安心保険(最大100万円) |

majica donpen card(マジカ ドンペン カード)はドン・キホーテなどを擁する株式会社パン・パシフィック・インターナショナルホールディングスの子会社、株式会社UCSが発行しているクレジットカードです。

通常の還元率は0.5%と低めですが、事前にmajica donpen cardをmajicaアプリに登録することで、国内ドン・キホーテでの利用に限り還元率が1.5%にアップしますよ。

またmajica donpen cardは「majica」 とクレジット機能が一体になったカードなので、majicaをクレジットカード決済でチャージすることができます。

majica donpen cardのクレジットカード決済でmajicaをチャージすると、チャージした金額に対して0.5%がポイント還元されるので、majicaアプリの登録かつmajicaの利用でアピタやピアゴの買い物でも還元率を1.5%にアップさせることができます。

さらにmajicaは加盟店での1年間の利用金額に応じて、以下のようにポイント還元率が上がる「ランク制度」を導入しています。

| ランク | 加盟店での1年間の利用金額 | ポイント還元率 |

|---|---|---|

| 一般 | 20万円以下 | 1.0% |

| ブロンズ | 20万円以上 | 1.0% |

| シルバー | 50万円以上 | 2.0% |

| ゴールド | 100万円以上 | 3.0% |

| プラチナ | 200万円以上(公式サイトでは非公開) | 5.0% |

普段からドン・キホーテなどを利用する方であれば、大変お得に利用できるでしょう。

おすすめ9 三井住友カード(NL)

| 年会費 | 無料 |

|---|---|

| 基本還元率 | 0.5% |

| 国際ブランド | Visa、Mastercard |

| 追加カード | 家族カード、ETCカード |

| 付帯保険 | 海外旅行傷害保険(最高2,000万円) ※個人賠償責任保険、携行品損害保険、交通事故限定の入院保険に切り替え可能 |

| 締め日・引き落とし日 | ・毎月15日締め、翌月10日払い ・毎月末日締め、翌月26日払い |

| 貯まるポイント | Vポイント |

| ポイントの使い道 |

・景品やギフトカードに交換 ・マイルに交換 ・他社ポイントに交換 |

三井住友カード(NL)は三井住友が発行するプロパーカードとして初めての年会費永年無料のカードです。

プロパーカードとはカード会社や国際ブランドが独自に発行するクレジットカードのことで、一般的なカードよりも高い信頼性があるといわれています。

また「NL」はナンバーレスの略であり、三井住友カード(NL)の券面にはカード番号が印字されていないため、セキュリティー性が高く安心して利用できます。

通常時のポイント還元率は0.5%ですが、セブン‐イレブン、ローソン、マクドナルドなどでの利用時には最大5%にアップします。

さらに対象店舗では「家族ポイント」が適用され、家族を1人登録するごとに+1%(上限+5%)のポイントが還元されますよ。

また「ポイントUPモール」を経由して楽天市場やYahoo!ショッピングなどを利用すると+0.5〜9.5%のポイントを獲得できます。

他にも利用する店舗を事前に登録しておくことでポイント還元率アップやキャッシュバックの特典がもらえるなど、さまざまなキャンペーンが常時開催されていますよ。

おすすめ10 三菱UFJカード VIASOカード

| 年会費 | 無料 |

|---|---|

| 基本還元率 | 0.5% |

| 国際ブランド | Mastercard |

| 追加カード | 家族カード、ETCカード、銀聯カード |

| 付帯保険 | ・海外旅行傷害保険(最高2,000万円)利用付帯 ・ショッピング保険(年間限度額100万円) |

| 締め日・引き落とし日 | 毎月15日締め、翌月10日払い |

| 貯まるポイント | VIASOポイントプログラムのポイント |

| ポイントの使い道 | クレジットカードの請求額の支払いに自動で充当(請求額を超えたポイントは支払口座に振り込まれる) |

三菱UFJカード VIASOカードは国内大手のクレジットカード会社である三菱UFJニコス株式会社が発行する年会費無料のクレジットカードです。

オートキャッシュバック機能が付いており、1年間で貯まったポイントが現金として指定の口座に自動で振り込まれます。

有効期限が切れてポイントが失効してしまったり、貯めたポイントを提携店でしか使えなかったりといったこともないので安心ですね。

ポイント還元率は0.5%と低めですが、対象となる携帯電話やインターネットプロバイダー、ETCなどの利用料金は2倍のポイントが獲得できます。

さらに三菱UFJニコスが運営する「POINT名人.com」を経由してネットショッピングをすれば最大25倍のポイントを付与されるチャンスもありますよ。

海外旅行傷害保険やショッピング保険などの付帯保険がついているのも魅力といえるでしょう。

2.クレジットカードで支払える生活費とは?

具体的にどのような費用をクレジットカードで支払えるのか分からないという方もいらっしゃるでしょう。

クレジットカードで支払える生活費の例を以下にまとめました。

- ・食費

- ・衣料費

- ・娯楽費(映画館・カラオケ・テーマパークなど)

- ・交通費(新幹線・タクシー・航空券など)

- ・光熱費

- ・水道料金(※自治体によってはクレジットカード払い不可)

- ・通信費(スマホ・固定電話・インターネットなど)

- ・NHKの受信料

- ・保険料(生命保険・損害保険など)

- ・国民年金保険料

- ・税金(所得税・住民税・法人税・相続税など)

- ・ガソリン・灯油代 など

スーパーやホームセンター、コンビニなどの実店舗での一般的な買い物だけでなく、光熱費や国民年金保険料、税金などもクレジットカードで支払うことが可能です。

なおクレジットカード決済に対応している店舗やサービスは年々増加しています。

そのため現在はクレジットカードが利用できなくても、後に使えるようになる可能性は十分ありますよ。

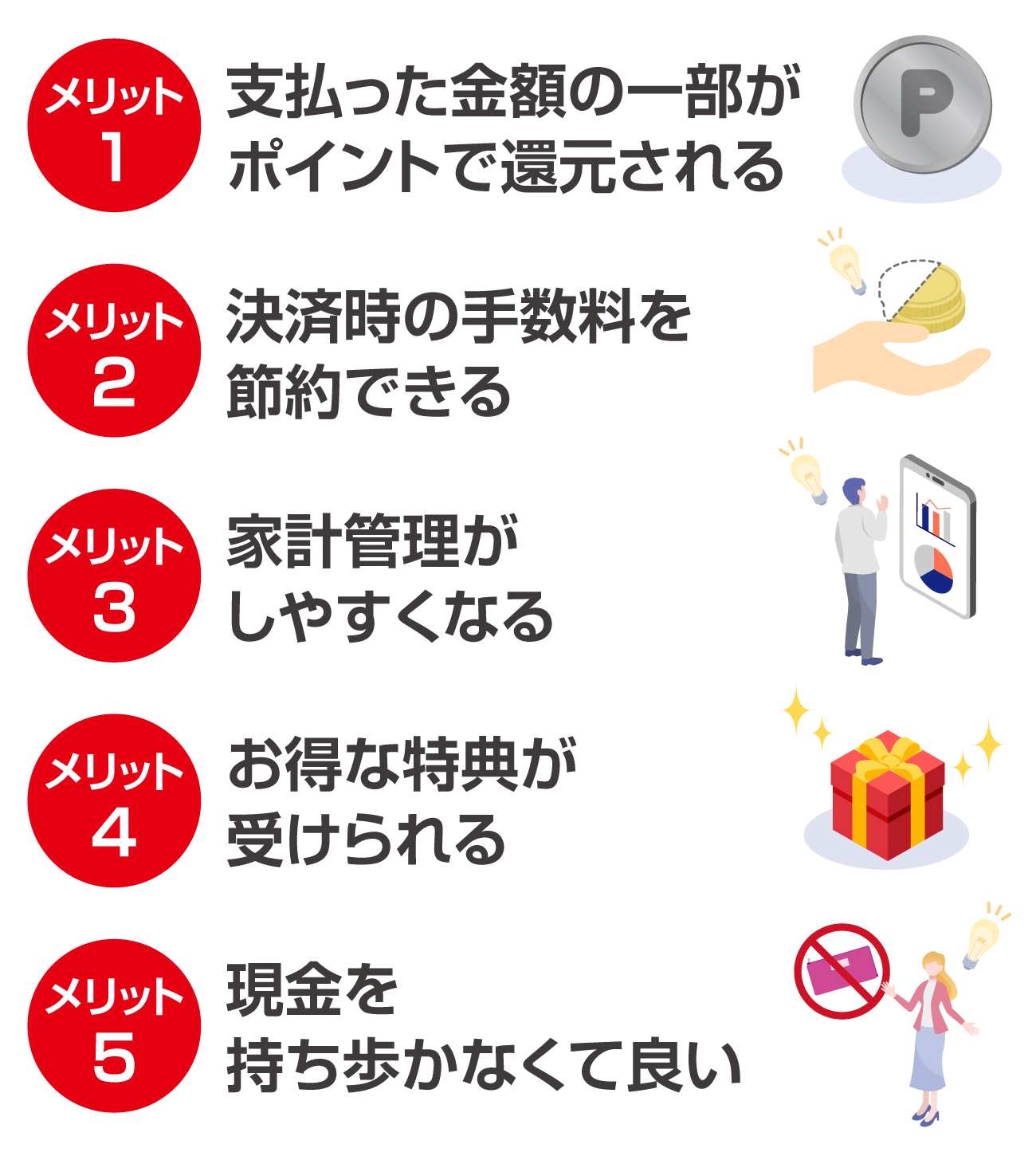

3.生活費をクレジットカードで支払う5つのメリット

どのようなメリットがあるのか分からないと、生活費をクレジットカードで支払おうとは思えませんよね。

そこでこの章では、生活費をクレジットカードで支払う五つのメリットを徹底解説します。

- メリット1 支払った金額の一部がポイントで還元される

- メリット2 決済時の手数料を節約できる

- メリット3 家計管理がしやすくなる

- メリット4 お得な特典を受けられる

- メリット5 現金を持ち歩かなくて良い

メリット1 支払った金額の一部がポイントで還元される

生活費をクレジットカードで支払うと、金額の一部がポイントとして還元されます。

年会費無料のカードであれば、ポイントの還元率は0.5~1.0%であることが一般的です。

例えば毎月の生活費に30万円ほどかかっているという方であれば、クレジットカードで決済することで月々1,500~3,000円分のポイントが還元され、年間で1万8,000~3万6,000円分お得になるといえます。

なお還元率が高いカードを選べば、その分付与されるポイントも高くなります。

また特定の店舗やサービスを利用することで、通常よりも多くのポイントが獲得できるようになるクレジットカードもありますよ。

例えば楽天カードの場合、通常の還元率は1.0%ですが、楽天市場で買い物をすれば還元率が3.0%になります。

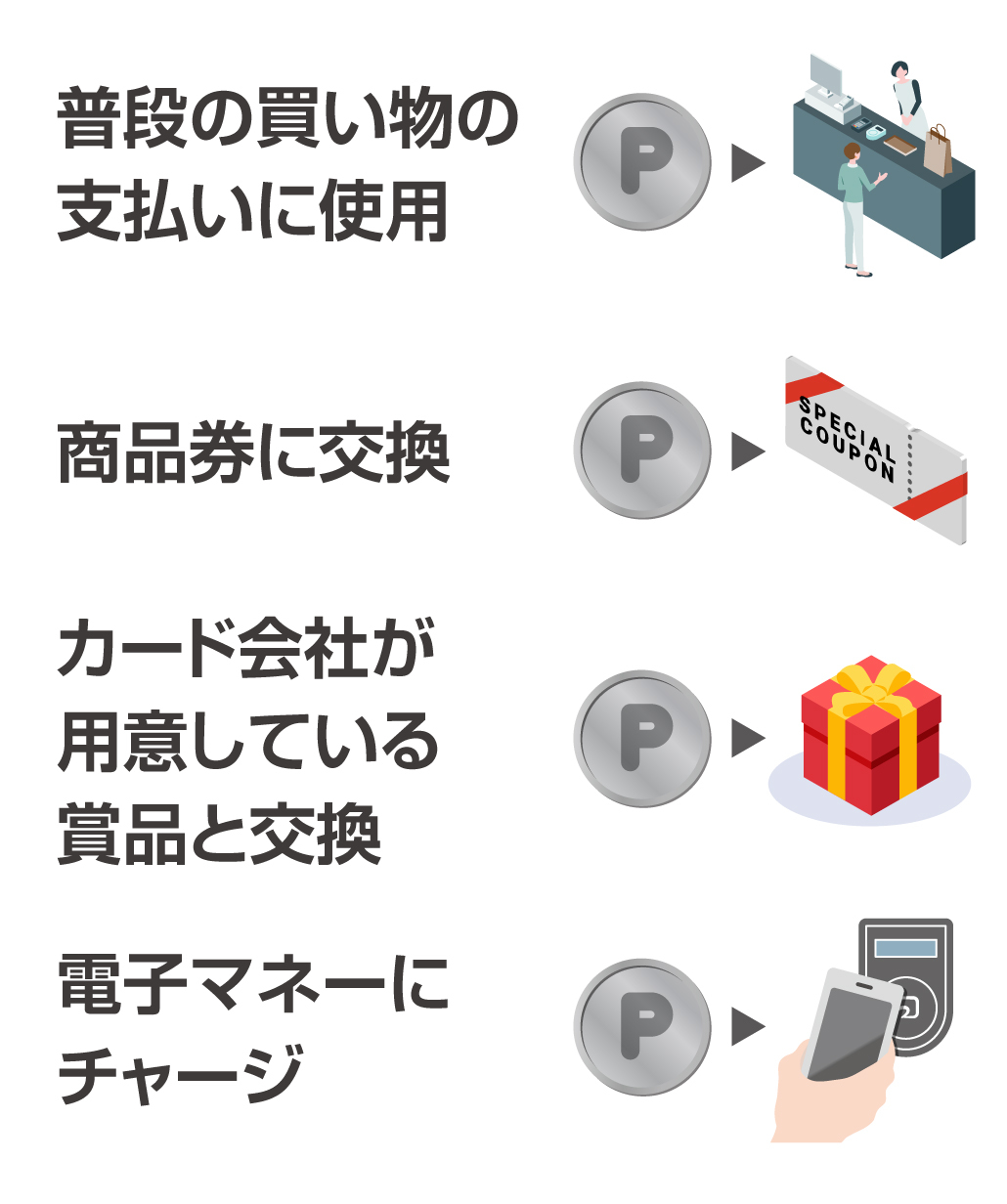

ポイントの利用方法はカード会社によって異なりますが、一般的には以下のような使い方ができますよ。

- ・普段の買い物の支払いに使用

- ・商品券に交換

- ・カード会社が用意している景品と交換

- ・電子マネーにチャージ

メリット2 決済時の手数料を節約できる

二つ目のメリットは決済時の手数料を節約できるという点です。

例えば生活費を支払うために銀行のATMから現金を引き出す場合、利用するATMや時間帯によっては手数料がかかってしまうことがありますよね。

また支払い方法が銀行振り込みの場合は、手数料がかかるのが一般的です。

しかしクレジットカード決済の場合、場所や時間、金額を問わず手数料がかかりません。

メリット3 家計管理がしやすくなる

家計の管理をしやすくなるという点も、クレジットカードのメリットとして挙げられるでしょう。

家計管理といえば、従来のようにレシートを取っておいて後から家計簿を付けることを思い浮かべる方もいらっしゃるのではないでしょうか。

この方法だと手間や時間がかかるので、つい後回しにしてしまうこともあるでしょう。

しかしクレジットカードで決済した場合には、利用明細に購入履歴がすべて残るため、家計管理のためにレシートを取っておく必要がありません。

さらに近年ではクレジットカードと紐づけられる家計簿アプリもあり、クレジットカードを使うたびに自動で家計簿を付けることも可能です。

また光熱費や通信費といった固定費の支払い方法をクレジットカード決済にすると、毎月決まった日に自動で引き落とされるので支払いを忘れる心配もありません。

クレジットカードを生活費の支払いに利用することで、家計管理の負担が軽減されるでしょう。

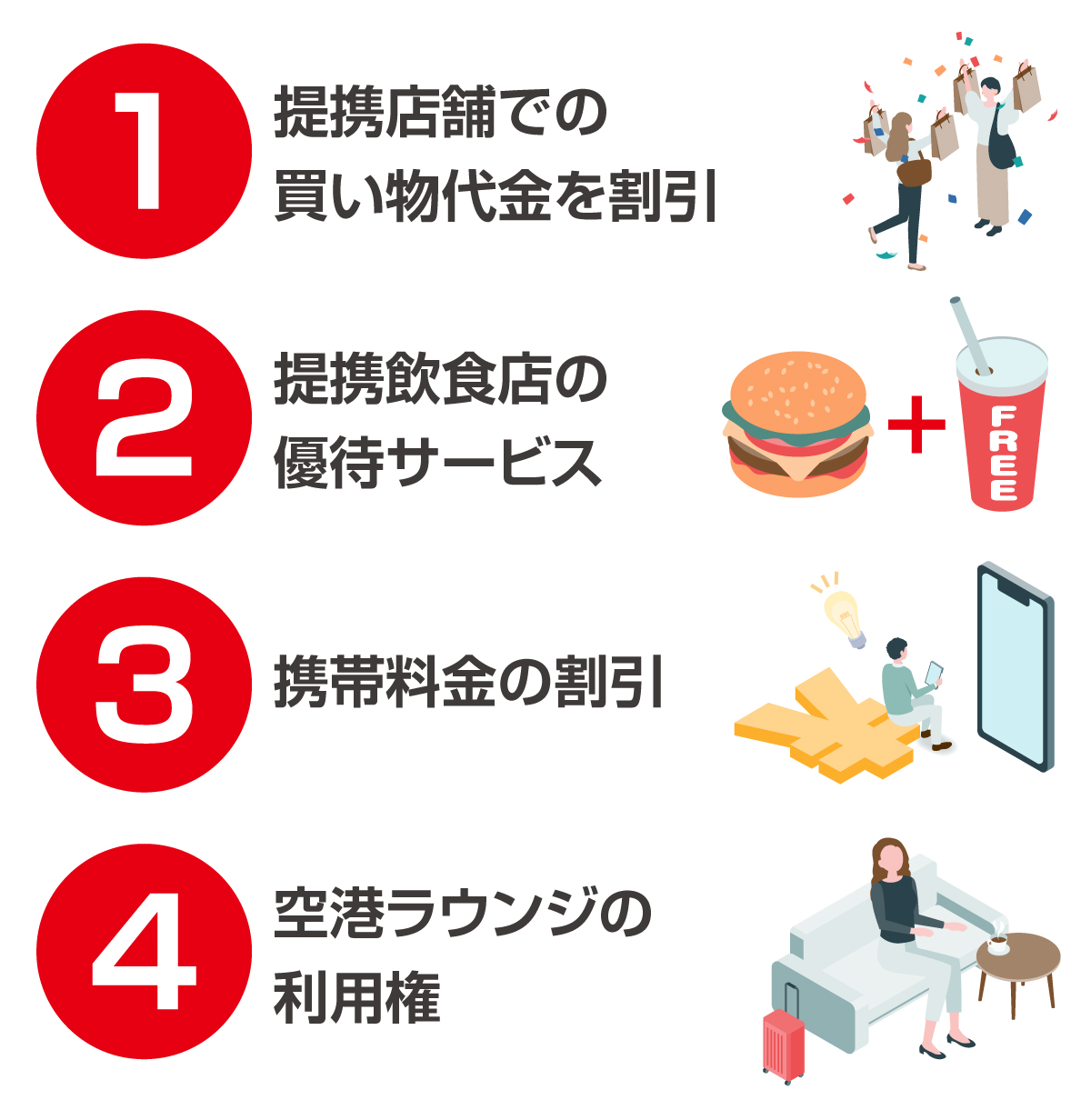

メリット4 お得な特典を受けられる

カード会社が用意しているお得な特典を受けられるという点も大きなメリットです。

詳細は会社によって異なりますが、主に以下のような特典を受けられます。

- ・提携店舗での買い物代金を割引

- ・提携飲食店の優待サービス

- ・携帯料金の割引

- ・空港ラウンジの利用権

上記の他にも特定の日に買い物をするとポイント還元率が上がるなど、独自の特典を用意しているカード会社もあります。

またカードに付帯する保険も要チェックです。

クレジットカードによって異なりますが、以下のような保険や補償が付帯しているものがあります。

| 保険の種類 | 補償内容 |

|---|---|

| ショッピング保険 | クレジットカード決済で購入した商品を壊してしまったり、盗まれてしまったりした際に修理金額や購入金額を補償 |

| カードの紛失・盗難・不正利用の補償 | クレジットカードを紛失したり、盗難・不正利用をされたりした際の損害を補償 |

| 旅行傷害保険 | 旅行期間中に事故でけがを負ったり負わせてしまったりした際に、治療費や賠償金を補償 |

| 航空便遅延保険 | 搭乗予定の飛行機が遅延した際、代替便が利用可能となるまでの間に負担した食事代や宿泊代金を補償 手荷物が遅延や紛失した際の費用を補償 |

盗難や紛失、旅行時のトラブルなど、もしものときに備えられるのは安心ですよね。

ちなみにゴールドカードやプラチナカードなどハイクラスのクレジットカードの場合、年会費が高額な分、通常のカードよりも補償の内容が充実しているのが一般的です。

メリット5 現金を持ち歩かなくて良い

現金を持ち歩く必要がないという点もクレジットカードのメリットといえます。

財布が軽くなるのはもちろん、海外旅行などで買い物をする際にも便利ですよ。

海外で現金を使用する場合、日本円を現地の通貨に両替する必要がありますが、クレジットカードなら海外でも両替せずに買い物ができます。

両替手数料も節約できるので良いことずくめですよね。

| クレジットカード | 現金 |

|---|---|

| 利用手数料……1.6~2.0% | 両替手数料……3.0%(米ドル) |

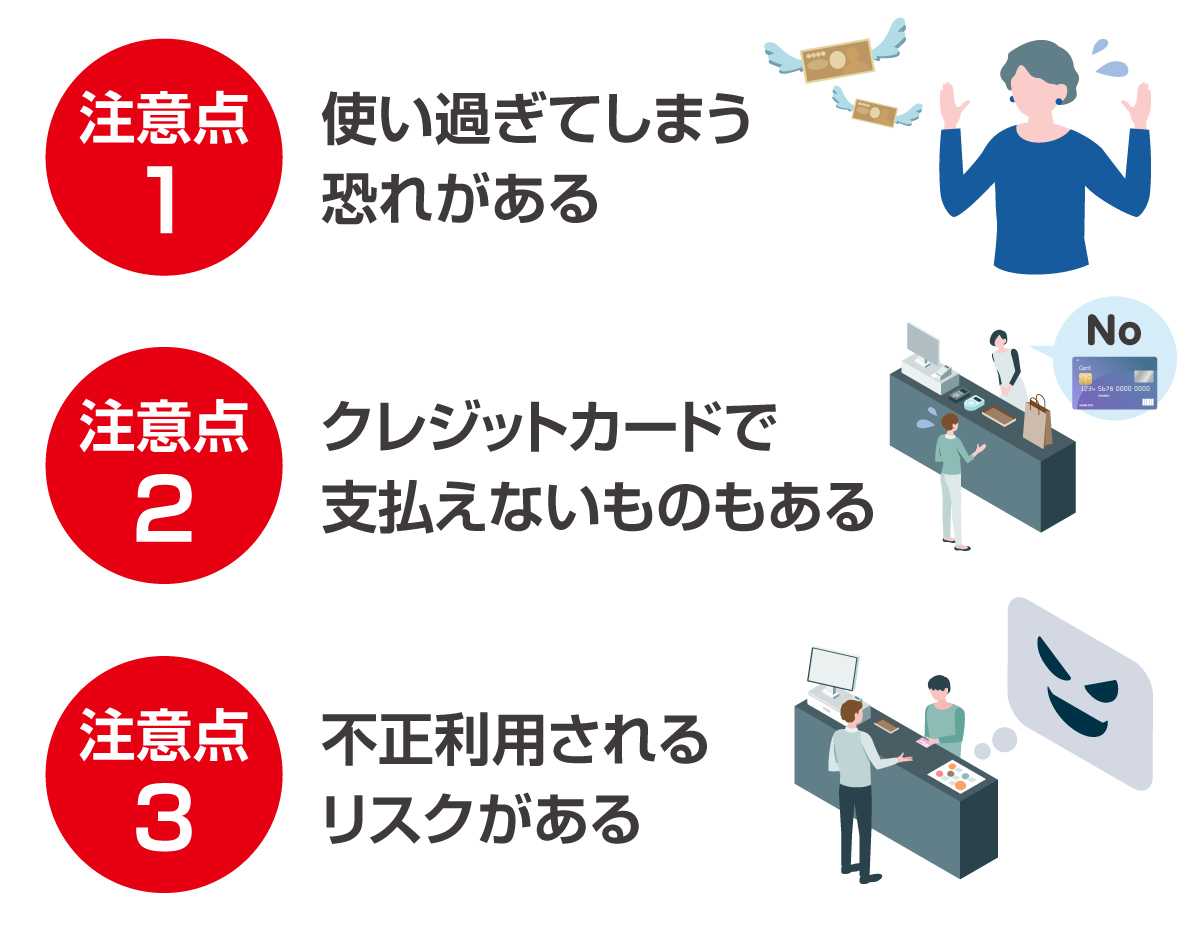

4.生活費をクレジットカードで支払う際の3つの注意点

このような疑問をお持ちの方もいらっしゃるのではないでしょうか。

生活費をクレジットカードで支払う際、以下の三つの点に注意しましょう。

注意点1 使い過ぎてしまう恐れがある

クレジットカードを利用する際、使い過ぎてしまう恐れがあるため注意しましょう。

現金で決済する場合、手持ちの金額以上にお金を使うことはできませんよね。

しかしクレジットカードの場合、基本的にカードを提示さえすれば決済が可能です。

また利用代金の支払いができない場合に、分割払いやリボ払いを利用して支払いを先延ばしにすることも可能なので、つい予算を超える買い物をしてしまうケースも考えられます。

このような使い過ぎを防止するためには、ご自身で用心する他にカード会社が提供しているサービスを活用するのもおすすめです。

例えば三井住友カード(NL)では、1カ月間の利用金額の合計が、指定した金額を超えたタイミングでメールやアプリなどで知らせてくれる「使いすぎ防止サービス」を利用できます。

注意点2 クレジットカードで支払えないものもある

ほとんどの生活費はクレジットカードで支払いが可能ですが、クレジットカード決済に対応していない商品やサービス、お店なども存在します。

クレジットカードで購入できないもののうち代表的なのは、金券や商品券でしょう。

クレジットカードには、商品やサービスを後払いで購入する「ショッピング」と、お金を借り入れる「キャッシング」の二つの機能があり、それぞれに利用限度額が決められています。

この二つの機能のうち、ショッピングの枠を利用して商品を購入し、後に売却して現金を得るという一連の換金行為を「ショッピング枠の現金化」といいます。

ショッピング枠はあくまで商品やサービスの購入を用途としているため、現金化はカード会社をだました詐欺行為になります。

またショッピング枠で購入した商品は、その支払いが終わるまでカード会社のものなので、支払いの前に売却してしまうと、カード会社の所有物を勝手に売ったことになり、横領罪に問われる可能性があります。

こうした詐欺と横領をなくすために、多くのカード会社ではショッピング枠の現金化を利用規約で禁止しています。

金券や商品券の購入はショッピング枠の現金化にあたるため、購入できないことが多いのです。

同様の理由で収入印紙や切手などもクレジットカードで購入できません。

なおクレジットカード決済に対応していても、ポイント還元の対象にならない場合があります。

特に以下の料金はポイント付与の対象外になることが多いので注意しましょう。

- ・NHK受信料

- ・国民年金・国民健康保険の保険料

- ・寄附金

- ・電子マネーやプリペイドカードへのチャージ

- ・クレジットカードの年会費や再発行の手数料 など

注意点3 不正利用されるリスクがある

気付かないうちにカードの情報が盗まれたり、カードを偽造されたりと、クレジットカードを不正利用されるリスクはゼロではありません。

以下にクレジットカードの不正利用の代表的な手口をまとめました。

- ・フィッシング詐欺……金融機関やカード会社などを装い、偽のサイトに誘導してカード情報を得る

- ・スキミング……「スキマー」と呼ばれるクレジットカード情報を読み取る装置を使用し、偽造カードにコピーする

- ・ネットショッピング詐欺……架空の商品をネットショップで販売する(購入しても商品は届かない)

- ・出会い系サイト詐欺……出会い系サイトに登録させ、サイト内ポイントをクレジットカードで購入させる

- ・なりすまし……紛失や盗難などで不正にクレジットカードを入手し、カードの所持者になりすまして利用する

- ・ネットショップからの情報漏洩……ネットショップに不正アクセスし、クレジットカード情報を盗む

カードの不正利用は頻繁に起こることではありませんが、完全に回避することは難しく、一度被害に遭うと大きな損害を受ける恐れがあります。

ショッピング保険のあるカードを利用したり、利用明細をこまめにチェックしたりしておけば、万一の際にも被害を最小限に抑えることができるでしょう。

5.生活費の支払いに利用するクレジットカードの選び方

クレジットカードにはさまざまな種類があるので、どれを利用すれば良いか迷ってしまいますよね。

またカードによっては多種多様な特典やキャンペーンが用意されているケースもあり、一つに絞り込めないという方もいらっしゃるでしょう。

この章では、生活費の支払いに利用するクレジットカードを選ぶ方法を四つ紹介しますよ。

選び方1 ポイント還元率

生活費の支払いに使うクレジットカードは、還元率が高いものを選びましょう。

年会費無料のクレジットカードのポイント還元率は0.5~1.0%程度が一般的ですが、0.5%と1.0%では還元率が2倍も違います。

例えば毎月30万円をカード決済する方の場合、還元率が0.5%の場合は1,500円、還元率が1.0%の場合は3,000円分のポイントが還元されることになります。

発生する差額は月々1,500円で、年間では1万8,000円にも及びます。

家族が多い家庭など生活費がかさむ場合、差額はさらに増えるため、還元率の高いカードを選ぶのがおすすめといえます。

| カード名 | 通常還元率 |

|---|---|

| JCB CARD W/JCB CARD W plus L |

1.00%~10.5% ※還元率は交換商品により異なります |

| 楽天カード/楽天PINKカード |

1.0% |

| リクルートカード | 1.2% |

| PayPayカード | 最大1.5%(ゴールドカードの場合は最大2.0%)*1 |

なお提携する店舗やサービスの利用時、独自のキャンペーンなどで還元率が上がるクレジットカードも多くあります。

選び方2 年会費

クレジットカードの年会費は、無料から数万円以上までさまざまです。

生活費の節約が目的でクレジットカードを作りたい場合は、年会費が無料のカードを選ぶと良いでしょう。

ただし年会費無料のカードのなかには、初年度のみ無料で2年目以降は年会費がかかったり、条件を満たさないと無料にならなかったりする場合があるため注意が必要です。

年会費をかけずにお得にクレジットカードを利用したい方は、年会費が無条件で永年無料のカードを選ぶのをおすすめします。

選び方3 提携している店舗やサービス

よく利用する店舗やサービスをお得に利用できるクレジットカードを選ぶのも重要です。

クレジットカードのなかには、特定の店舗やサービスを利用すると通常よりも多くのポイントが手に入ったり、料金が割引されたりするものがあります。

今回紹介した10のクレジットカードのお得なサービスを以下にまとめました。

| カード名 | 入会特典(一部) |

|---|---|

| JCB CARD W/JCB CARD W plus L |

【1】JCBオリジナルシリーズ新規入会キャンペーン 対象の利用先で20%(最大15,000円)キャッシュバック ※キャンペーン期間:2025年7月1日(火)~2025年9月30日(火) 【2】家族カード入会&利用で、最大4,000円キャッシュバック(JCBオリジナルシリーズ共通) 【3】JCBカードW(WplusL含)限定 新規入会キャンペーン |

| 楽天カード/楽天PINKカード |

・新規入会で2,000ポイント ・カード利用(1回以上)と口座振替設定の両方で3,000ポイント |

| リクルートカード | ・新規入会で1,000ポイント ・発行から60日以内にカードを利用で1,000ポイント ・対象の携帯電話(NTTドコモ、au、softbank、Y!モバイル、ahamo、povo、LINEMO)の支払いで4,000ポイント |

| PayPayカード | 新規入会時にはなし その他のキャンペーンは公式サイトをご確認ください。 |

| イオンカード(WAON一体型) |

WEBより対象カードの新規入会・利用、イオンウォレットの登録で最大5,000WAON POINT (利用期間:カード登録月の翌々月10日まで、イオンウォレットの登録期間:カード登録月の翌々月末日まで) ※期間中、利用額1万円(税込)以上の方が対象 【内訳】 |

| セブンカード・プラス |

・新規入会&カード利用(1回以上)で1,500ポイント ・スマリボ(登録型リボ払いサービス)に設定・登録で1,000ポイント |

| ファミマTカード |

・カード利用(1回以上)で1,000ポイント ・発行日から5カ月後の末日まで還元率が+3% |

| majica donpen card |

・カード発行後、majicaアプリにカードを登録で1,000ポイント ・発行日から3カ月後の末日までに5,000円以上利用で最大4,000ポイント(合計金額に応じて変動) |

| 三井住友カード(NL) | ・新規入会で7,000ポイント ・マイ・ペイすリボ(登録型リボ払いサービス)に3万円以下で登録し、入会から3カ月後の末日までに6万円(税込)以上の利用で3,000ポイント |

| 三菱UFJカード VIASOカード | ・入会日から3カ月後末日までに「会員専用WEBサービス」に登録&15万円以上の利用で8,000円キャッシュバック ・上記の条件に加え、楽Pay(登録型リボ払いサービス)に登録で2,000円キャッシュバック |

6.まとめ

生活費をクレジットカードで支払うと、ポイントが貯まったり、手数料の負担を減らせたりと、さまざまなメリットがあります。

食費や衣料費などの一般的な買い物はもちろん、電気代やガス代、税金や国民年金保険料などさまざまな生活費をクレジットカードで支払うことができます。

クレジットカードで支払った金額は年会費無料のカードでも0.5~1.0%程度ポイントとして還元されるのが一般的です。

また現金や銀行振り込みなどのように手数料がかからないため、クレジットカードで支払う方がお得だといえるでしょう。

また生活費の支払いに使うクレジットカードを選ぶときには、「ポイント還元率」「年会費」「提携している店舗やサービス」「特典やキャンペーン」などを比較するのがおすすめです。

ご自身のライフスタイルに合ったクレジットカードを選べば、よりお得に利用できますよ。

| カード名 | 券面 | 年会費 | ポイント還元率 | 特徴 |

|---|---|---|---|---|

| JCB CARD W/JCB CARD W plus L |

|

永年無料 | 1.00%~10.5% ※還元率は交換商品により異なります | 公共料金の支払いで1.0%も還元! パートナー店での利用でポイント最大21倍 |

楽天カード/楽天PINKカード |

|

無料 | 1.0% | 基本還元率1.0%!楽天ポイント加盟店でポイントを二重取りできる |

| リクルートカード |  |

永年無料 | 1.2% | 公共料金の支払い時も1.2%と圧倒的な高還元率! |

カード.jpg)