ふるさと納税と医療費控除は併用できるのか気になるところですよね。

また、その他の控除も含めてどうやって手続きをしたら良いかお困りの方も多くいらっしゃるでしょう。

ふるさと納税と医療費控除を両方使うことは可能です。

しかしふるさと納税で控除される税金の金額が減る、確定申告をしなければならなくなるなど、注意すべき点もあります。

この記事ではふるさと納税と医療費控除を両方申請する際の手続きと注意点を解説します。

福留 正明

1.ふるさと納税と医療費控除は両方使える?

という疑問をお持ちの方もいらっしゃるかもしれませんね。

ふるさと納税と医療費控除を両方使うことは可能です。

これらの控除を併用する際の注意点を確認する前に、まずはふるさと納税と医療費控除の仕組みをおさらいしましょう。

ふるさと納税とは「自己負担額2,000円で税金の控除を受けられ、さらに寄附をした自治体からは寄附額に応じた返礼品をもらえる制度」です。

自治体に寄附をした金額から2,000円を引いた金額が住民税と所得税から控除されますよ。

例えば3万円を寄附した場合、最大9,000円相当の返礼品を受け取れます。

さらに翌年以降、3万円から2,000円を差し引いた28,000円が税金から控除・還付されます。

支払った金額は実質2,000円分増えますが、返礼品を受け取っている分メリットを享受できますよね。

続いて医療費控除についてご説明しましょう。

自分の医療費だけではなく、生計を一にしている親族のために支払った医療費も合算することができますよ。

年間の医療費が10万円を超えた(総所得金額等が200万円未満の場合、所得の5%を超えた)場合、10万円および保険金等で補填された金額を差し引いた金額が医療費控除額となります。

医療費控除についてさらに詳しく知りたい方は国税庁のホームページをご確認ください。

2.ふるさと納税と医療費控除を両方使う際の注意点

ふるさと納税と医療費控除を両方使う際には、知っておくべき注意点が二つあります。

- 注意点1 ふるさと納税の控除限度額が減る

- 注意点2 ワンストップ特例制度が使えない

ふるさと納税に慣れていない方は、このように不安に思われるかもしれませんね。

ここからは上記の注意点についてふるさと納税初心者の方でも分かりやすいように丁寧に解説していきます。

注意点1 ふるさと納税の控除限度額が減る

ふるさと納税と医療費控除は併用可能とはいえ、それぞれの控除を満額で受けられるわけではないことに注意が必要です。

なぜ二つの合計額が控除されるわけではないのでしょうか。

その理由は医療費控除がふるさと納税の控除限度額の計算に影響するからです。

医療費控除を受けると課税対象となる所得額が減少するため、所得税と住民税がともに減額となります。

それに伴ってふるさと納税の控除限度額の計算に用いる「個人住民税所得割額」の金額が減少します。

一般的に医療費控除を併用することでふるさと納税の控除限度額は医療費控除の2~4.5%程度減額されます。

ふるさと納税の控除限度額を正確に把握するためには、源泉徴収票を使ってふるさと納税サイトの詳細シミュレーターで確認しましょう。

注意点2 ワンストップ特例制度が使えない

医療費控除を受けるためには、必ず確定申告をする必要があります。

そのため、「確定申告が不要である給与所得者等であること」が利用のための条件の一つであるワンストップ特例制度が使えなくなってしまいます。

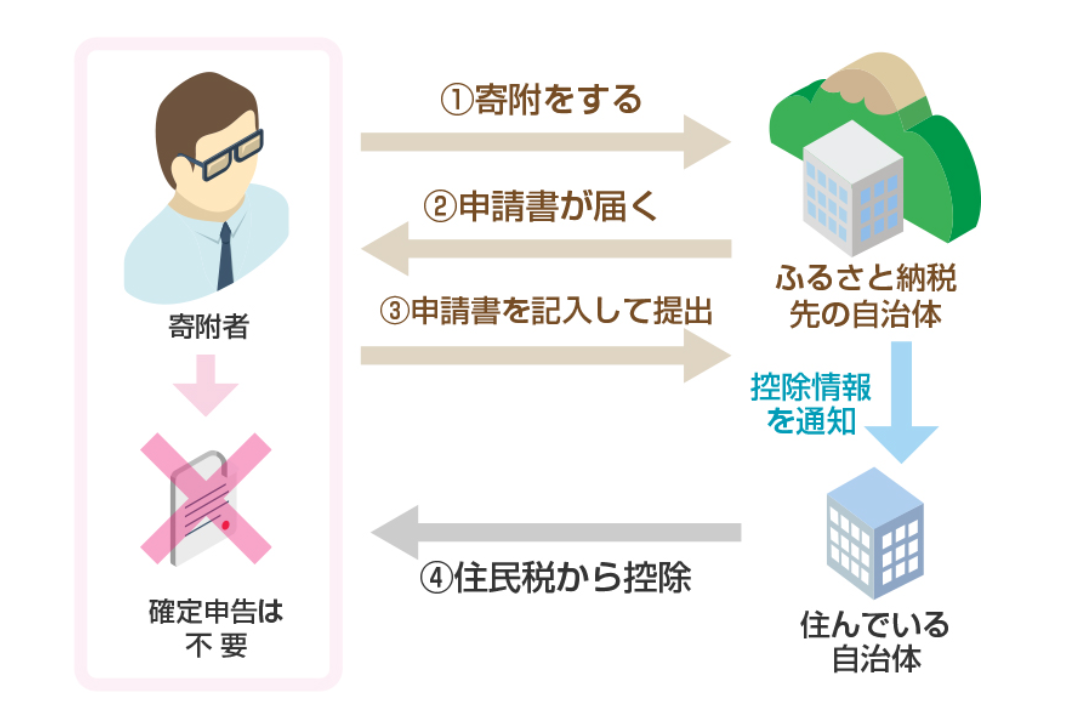

まずはワンストップ特例制度の内容を確認しましょう。

ワンストップ特例制度は、一定の条件を満たしている方を対象として、本来税金の控除・還付を受ける際に必要な確定申告を行わずにふるさと納税の控除・還付が受けられる制度です。

ワンストップ特例制度を利用するための条件は以下の二つです。

- 1.確定申告が不要である給与所得者等であること

- 2.一年間にふるさと納税を行った自治体が5団体以内であること

寄附をした自治体に申請書を送るだけで、寄附先の自治体から居住している自治体に通知が行き、住民税の控除が受けられるという仕組みです。

とお困りの方もいらっしゃるでしょう。

確定申告を行うとワンストップ特例制度の申告は無効となります。

既にワンストップ特例制度の申請をしてしまっていても取り消しの手続きなどをする必要はないのでご安心ください。

3.ふるさと納税と医療費控除を両方使う際の手続き

ふるさと納税と医療費控除を両方使うには、確定申告をする必要があります。

と不安に思われる方もいらっしゃるかもしれませんね。

しかし、ふるさと納税の申請に複雑な手続きは必要ありません。

通常の手続きに必要な書類に加えて「寄附金受領証明書」が必要になるだけです。

寄附金受領証明書を含めた必要書類一覧は以下のとおりです。

- ・寄附金受領証明書

- ・確定申告書

- ・源泉徴収票

- ・マイナンバーカードのコピーもしくはマイナンバー通知カード

- ・身分証明書(e-Taxを利用する場合は不要)

- ・還付先口座情報(還付の場合のみ)

- ・印鑑(電子申告の場合は不要)

なお医療費控除を受けるためには領収書やレシートをもとに「医療費控除の明細書」を作成し、確定申告書類とともに提出します。

「医療費控除の明細書」の用紙は国税庁のホームページか税務署の窓口で入手することができますよ。

4.その他の控除とふるさと納税を両方使う際の手続きと注意点

このように、医療費控除以外の控除とふるさと納税を両方使いたいとお思いの方もいらっしゃるでしょう。

ここからは以下の二つの場合について解説していきます。

4-1.ふるさと納税と住宅ローン控除を両方使う際の手続きと注意点

住宅ローン控除とは「住宅ローンを利用して住居を増改築もしくは購入した場合に、年末のローン残高に応じた金額が所得税から控除される制度」です。

控除額が所得税額よりも大きい場合、住民税からも控除されます。

住宅ローン控除は正式には「住宅借入金等特別控除」といい、詳細は国税庁のホームページで確認できます。

住宅という高額な買い物をする際には、負担を少しでも軽減するためにもぜひ利用したい制度ですよね。

住宅ローン控除とふるさと納税を両方使う際の手続きは、住宅ローン控除の利用が1年目か2年目以降かによって異なります。

- 住宅ローン控除1年目…確定申告が必要

- 住宅ローン控除2年目以降…ワンストップ特例制度を利用可能

ワンストップ特例制度を利用する場合ふるさと納税の控除限度額に変動はありませんが、確定申告の場合は減額の可能性があるので気を付けましょう。

ただし2年目以降であっても医療費控除などの理由で確定申告が必要な場合はワンストップ特例制度を利用できません。

4-2.ふるさと納税とiDeCo(個人型確定拠出年金)を両方使う際の手続きと注意点

iDeCo(個人型確定拠出年金)とは個人が老後の資金を積み立てるための制度です。

毎月一定金額を積み立て、60歳以降に受け取ることができます。

iDeCoで支払った掛金は全額所得控除となるので節税効果が注目されています。

iDeCoの控除は確定申告ではなく年末調整で申請できるため、ワンストップ特例制度を利用可能です。

ただし、iDeCoを利用する際は医療費控除を利用する際と同様に所得税や住民税の額が小さくなるためふるさと納税の控除限度額が下がることに注意が必要です。

5.まとめ

ふるさと納税と医療費控除を両方使うことは可能なのか、両方使う際はどういう手続きが必要なのかが知りたいという方は多くいらっしゃるでしょう。

ふるさと納税と医療費控除を両方使うことは可能です。

ただし、両方の控除の恩恵を最大限に受けられるわけではないことに気を付けてください。

ふるさと納税と医療費控除を併用すると、ふるさと納税の控除限度額が医療費控除の2~4.5%ほど減額されます。

また、確定申告をせずにふるさと納税の控除が受けられるワンストップ特例制度が利用できないというデメリットもあります。

特におすすめなのは以下の四つのサイトです。

| サイト名 | 特徴 | 掲載自治体数 |

|---|---|---|

| 楽天ふるさと納税 |

楽天ポイントが貯まる・使える!楽天ユーザー&楽天カードユーザー必見のサービス | 1,687 |

| 大規模な老舗サイト!幅広い決済方法に対応 | 1,788*1 | |

| 会員数が1,000万人を突破!*2専用アプリで控除の手続きや管理が簡単 | 1,416 | |

| 豊富なレビュー数が特長!独自の特集や検索機能で寄附先・返礼品を選びやすい | 1,380 |