信託受益権とは?不動産信託の仕組みや注意点、活用のメリット・デメリットを解説

不動産信託は相続対策として有効で、近年注目を集めています。

不動産信託では、信託受益権を有する人が不動産財産の運用益を受けます。信託受益権の継承について信託契約で定めることで、相続対策に活用することが可能です。

「相続=遺言書」のイメージが強いと思いますが、遺言書では一代先までしか継承者を指定できません。

その点不動産信託であれば、誰に不動産財産を継承させるのか(不動産信託受益権者)を孫の代まであなたが決められます。

ただし相続税の節税にはならないので、注意をしてください。

また不動産信託は長期間の契約拘束がメリットですが、この拘束力がデメリットとなる可能性もあるので知っておきましょう。

今回は相続専門の税理士が、不動産信託を相続対策で活用する仕組みをわかりやすく解説します。

この記事の目次 [非表示]

1.信託受益権とは

信託受益権とは、信託した財産から得られる経済的利益を受け取る権利をさします。不動産信託をはじめさまざまな用途で活用されています。

1-1.信託受益権の活用例(1)不動産信託

不動産財産を自分で有効活用しようとすると、物件管理や賃貸借契約などの専門知識が必要です。規模が大きくなると、自力で活用することはますます困難です。

不動産信託は、信託銀行など専門業者に不動産の管理や運営を委託し、不動産活用による利益を受ける仕組みです。

法人が投資の目的で活用するほか、個人が投資や相続対策の一環で活用する場合もあります。

不動産信託の仕組みについては、「3.不動産信託とは?仕組みをわかりやすく解説」で詳しく解説しているので参考にしてください。

1-2.信託受益権の活用例(2)投資信託

投資信託は、運用会社など専門業者に金銭を信託し、投資による利益を受ける仕組みです。投資の対象は、国内外の株式や債券、不動産など多岐にわたります。

多くの人から金銭を集めて運用するため、1口1万円と少額からの投資が可能です。

1-3.信託受益権の活用例(3)贈与のための信託

信託受益権は、生前贈与の目的でも活用されます。

例えば、親が財産を信託して、子に信託受益権を贈与するといったことが可能です。財産は信託銀行で管理され、子は必要に応じて財産を引き出せます。

また、次のような用途で信託を行う場合は、一定の金額まで贈与税が非課税になる特例があります。

- 教育資金の一括贈与(最大1,500万円、2026年3月31日まで)

- 結婚・子育て資金の一括贈与(最大1,000万円、2025年3月31日まで)

- 特定障害者に対する特定贈与信託(最大6,000万円)

2.不動産信託は相続対策として有効~孫の代まで継承できる~

「不動産信託は一部の投資家だけのもの…」と思い込んでいませんか?

不動産信託は相続対策として有効で、不動産財産の継承者を孫の代まであなたが決められます。

ちなみにこの「孫」は、実際に生まれていなくても(胎児でも懐胎する前でも)指定可能です。

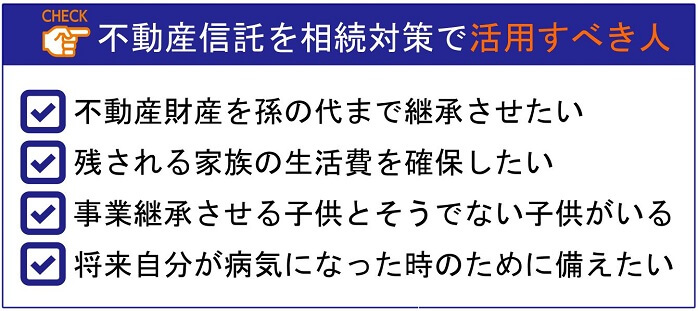

2-1.不動産信託を相続対策で活用すべき人

まずは「具体的にどのような人が不動産信託を相続対策に活用すべきか」を紹介しておきます。

不動産信託では、委託者であるあなたが不動産信託契約を締結し、長期的に不動産信託受益権の継承者を指定できます。

不動産財産を継承させるならば「遺言書を作成する」という方法もあり、該当不動産を次世代の誰に相続させるのかを決めることは可能です。

ただし遺言書では、一代先までしか相続人を指定できません。

不動産信託を活用すれば一代先だけではなく、「長期的に」継承者を決められます。

2-2.不動産信託を活用しても相続税の節税にはならない

不動産信託を活用すれば孫の代まで継承者を決められますが、相続税対策(節税)にはなりません。

不動産信託を活用すれば該当不動産は「信託財産(金融商品)」となりますが、不動産信託受益権は相続税の課税対象となります。

そもそも不動産信託受益権の相続税評価額は、信託財産の時価(元本)によって決まるため、相続税の節税にはならないのです。

あくまで「不動産財産の継承者を長期的に指定できる」という相続対策なので、覚えておきましょう。

不動産信託受益権の相続税評価について、詳しくは以下ページで解説しているので併せてご覧ください。

<関連ページ>信託受益権の相続税評価

ただし、これから現金資産を不動産信託に持ち替える場合は、相続税の節税対策として有効です。

相続財産の評価をするときに、不動産は時価よりも低く評価されるためです。

土地評価額や建物評価額について、詳しくは以下ページで解説しているので併せてご覧ください。

<関連ページ>5種類の不動産投資対象別に見る相続税の節税効果シミュレーション

3.不動産信託とは?仕組みをわかりやすく解説

不動産信託は「長期的に継承者を決められる」という相続対策が可能ですが、そもそも不動産信託とはどのような仕組みなのでしょうか?

ここでは、不動産信託の仕組みを解説します。

3-1.信託された不動産を専門家が管理運用する

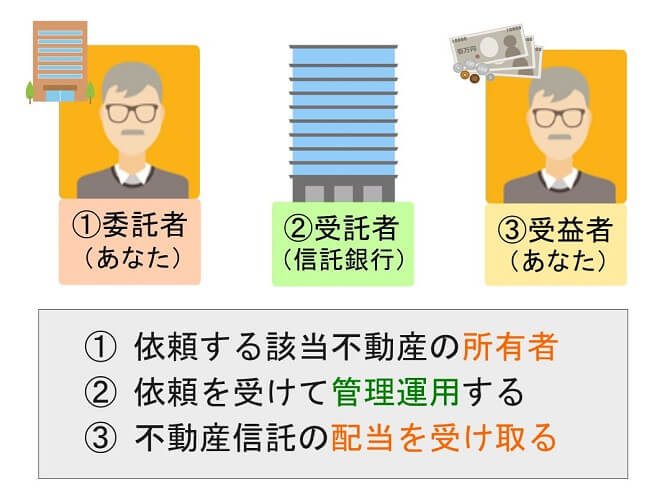

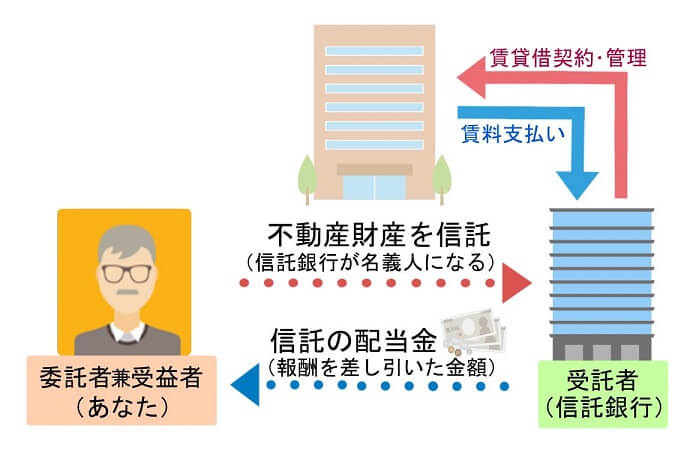

不動産信託では、「委託者」「受託者」「受益者」の3者がそれぞれ次のような役割を担います。

- 委託者:依頼する該当不動産(信託不動産)の所有者

- 受託者:依頼を受けて信託不動産を管理運用する

- 受益者:不動産信託の配当を受け取る

不動産の管理運用には専門知識やノウハウが必要であるため、受託者は信託銀行など専門の業者がなります。

以下に示すように「委託者=受益者」とするほか、「委託者≠受益者」とすることも可能です。

「委託者=受益者」の場合では、不動産信託は以下のような仕組みとなります。

不動産の所有者である委託者(あなた)が不動産信託契約を締結すれば、受託者(信託銀行)がテナント募集などの運用や賃貸借契約などの管理を行います。

そして、賃料などから必要経費(信託報酬・固定資産税など)を差し引いた金額を、配当金として受益者に支払います。

3-2.不動産信託の契約後、形式的な所有権は「受託者」に移る

信託不動産の名義(所有権)は、形式上「受託者(信託銀行)」に移ります。

つまり、「信託不動産を売却する権利」も受託者にあることになります。

「勝手に売却されれば孫の代まで継承できないじゃないか!」というお声が聞こえてきそうですが安心してください。

不動産を受託者に売却されて困る場合は、不動産信託の契約締結時に受託者の権限に制限を付けられます。

不動産信託の契約内容は、将来のシミュレーションをした上で綿密に確認しておきましょう。

4.不動産信託を相続対策で活用するメリット・デメリットや注意点

不動産信託を相続対策で活用すると沢山のメリットがある反面、デメリットや注意点もあります。

まずは不動産信託を相続対策で活用する「メリット」から紹介します。

4-1.不動産信託を相続対策で活用するメリット

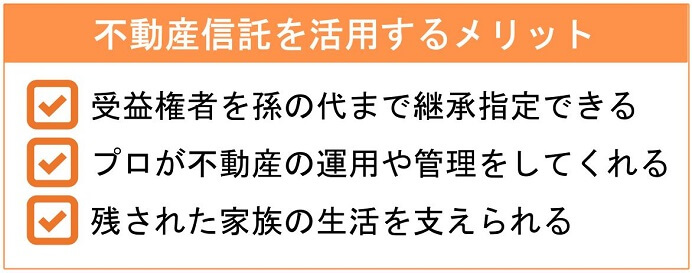

不動産信託を活用すれば、長期的に誰に不動産信託受益権を継承させるかをあなたが決められます。

しかもプロが不動産運用や管理をしてくれるため、従来よりも運用利益を上げられる可能性もあります。

そして毎月一定の配当金が支払われるため、あなたが老後に病などを患った時はもちろん、亡き後も残された家族の生活を支えることができます。

4-2.不動産信託を相続対策で活用するデメリット

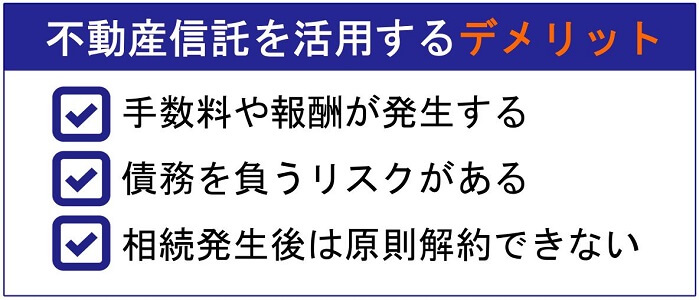

不動産信託は第三者である信託銀行などが受託者となるため、どうしても手数料や報酬が発生します。

仮に不動産運用がうまく行かなければ債務を負う可能性もあり、運用で必要となった経費(内装工事代など)も全て受益者が負担することになります。

また不動産信託受益権が相続財産として継承された後、第二受益者や第三受益者は簡単に信託契約を解除できません。

これは委託者兼受益者であるあなたの相続が発生した時点で、不動産信託の契約書に記載されている内容を変更できないためです。

長期間に渡って不動産を継承できるのはメリットですが、逆にこの拘束力が将来的に家族を苦しめる可能性もあるということです。

「第三者が入るのはいやだ!」という人は、家族を受託者にする「家族信託」という方法もあります。

家族信託について、詳しくは以下ページで解説しているので参考にしてください。

<関連ページ>家族信託の基本的なしくみと具体的な活用方法

4-3.不動産信託を相続対策で活用する際の注意点

不動産信託を相続対策で活用する際、第一受益者から第二受益者への相続は遺留分に配慮する必要があります(第二受益者以降は遺留分の対象外)。

この遺留分とは、配偶者や直系血族である法定相続人に認められている「最低限の遺産取得分」のことです。

あなたの相続が発生した時、遺留分を有する人が異議の申し立てをせずに遺留分侵害額を請求しなければ、トラブルに発展することはありません。

ただし、1人でも遺産分配の割合で異議申し立てをした場合、不動産信託をしても、何の意味も持たない可能性があるということです。

各相続人の遺留分については以下ページで解説しているので、併せてご覧ください。

<関連ページ>【図解で解説】遺留分権利者の範囲と遺留分の割合

5.不動産信託を相続対策で活用!シミュレーションしてみよう

不動産信託を相続対策として活用すべきケースは冒頭でも紹介しましたが、具体例を挙げてみましょう。

今回は「二次相続も考えて不動産信託を活用」と「事業承継も考えて不動産信託を活用」の2パターンにおいてシミュレーションをしました。

5-1.二次相続も考えて不動産信託を活用

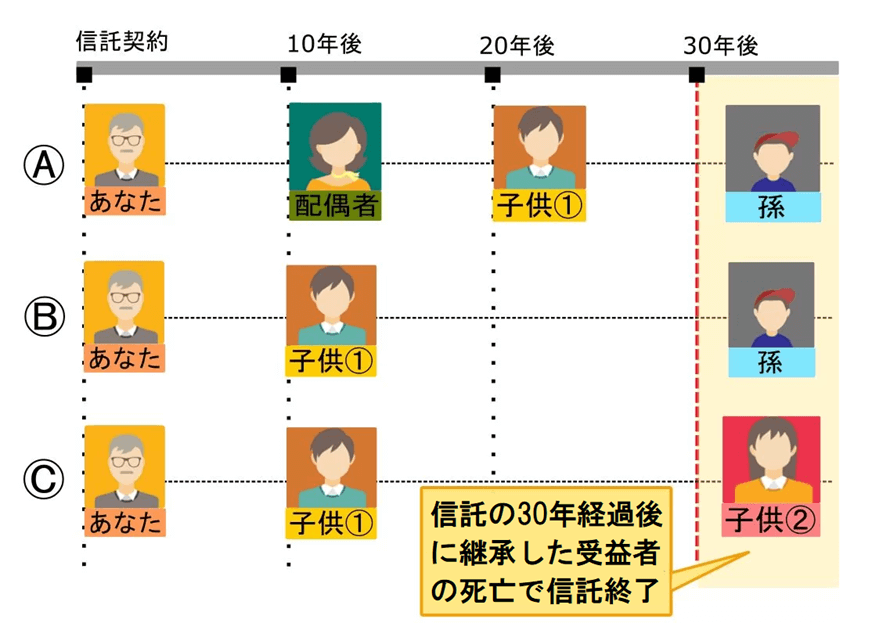

不動産信託を活用して二次相続も考えて確実に継承させる場合、ポイントとなるのは「信託の30年後以降に信託受益権を継承した人が亡くなると信託は終了する」点です(信託法第91条)。

それまでは、誰に不動産信託受益権を継承させるかをあなたが決められます。

「委託者=受益者」の不動産信託の場合、第一受益者はあなたになりますが、第二受益者以降は委託者(あなた)が指定できます。

例えば、

- A.配偶者の生活費を確保しつつ孫の代まで継承したい

- B.確実に孫に不動産財産を継承したい

- C.障害がある子供の生活費を確保したい

と仮定して、それぞれの不動産信託受益権の相続シミュレーションをしてみましょう。

5-1-1.A 配偶者の生活費を確保しつつ孫の代まで継承したい

Aのシミュレーションでは、不動産信託受益権の継承は次のようになります。

仮にあなたが不動産信託契約の10年後に亡くなった場合、第二受益者(配偶者)が不動産信託受益権を相続します。配偶者は、不動産信託によって得られた利益を生活費にします。

第二受益者(配偶者)が仮に不動産信託契約の20年後に亡くなった場合、第三受益者(子供①)が不動産信託受益権を相続します。

不動産信託契約の30年後以降に第三受益者(子供①)が亡くなった場合、第四受益者(孫)が不動産信託受益権を相続し、第四受益者(孫)の死亡によって信託契約は終了となります。

なお、第二受益者(配偶者)が、不動産信託契約から30年以上長生きすることも考えられます。

信託の30年後以降に信託受益権を継承した人が亡くなると信託は終了するため、この場合は、不動産信託受益権の相続は第三受益者(子供①)までとなり、孫への相続はありません。

5-1-2.B 確実に孫に不動産財産を継承したい

Bのシミュレーションでは、仮にあなたが不動産信託契約の10年後に亡くなった場合、第二受益者(子供①)が不動産信託受益権を相続します。

不動産信託契約の30年後以降に第二受益者(子供①)が亡くなった場合、第三受益者(孫)が不動産信託受益権を相続し、第三受益者(孫)の死亡によって信託契約は終了となります。

5-1-3.C 障害がある子供の生活費を確保したい

Cのシミュレーションでは、仮にあなたが不動産信託契約の10年後に亡くなった場合、第二受益者(子供①)が不動産信託受益権を相続します。子供①は、不動産信託によって得られた利益を障害がある子供②の生活費にします。

不動産信託契約の30年後以降に第二受益者(子供①)が亡くなった場合、第三受益者(子供②)が不動産信託受益権を相続します。子供②は、不動産信託によって得られた利益を自身の生活費にします。

第三受益者(子供②)の死亡によって信託契約は終了となります。

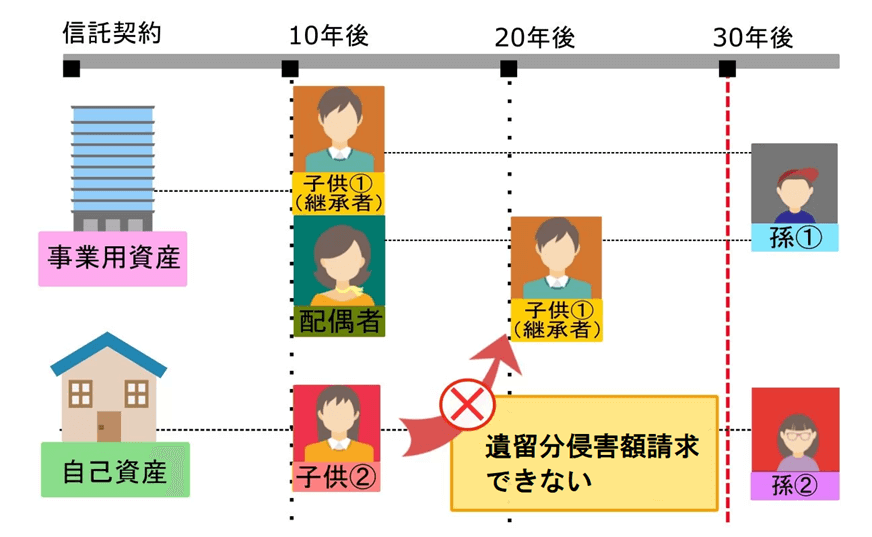

5-2.事業承継も考えて不動産信託を活用

スムーズな事業承継も考えて不動産信託を活用する場合、ポイントとなるのは「第二受益者以降は遺留分の対象にならない」点です。

今回は「配偶者と2人の子供がいて、子供①が事業承継をする」と仮定してシミュレーションをしました。

不動産信託契約の10年後に委託者兼受益者(あなた)の相続が発生した時は、配偶者と子供に遺留分があります。

事業用資産の承継に影響がないよう、子供②の遺留分に配慮しないといけません。

ただし、第二受益者(配偶者)の相続が発生した時、事業用資産である信託不動産は遺留分の対象にはなりません。

予め「第二受益者の受益権は後継者である子供①が取得する」と定めておけば、事業用資産から子供②へ遺産分割をする必要がないため、スムーズに後継者に事業承継できます。

6.不動産信託を活用すれば長期的に継承先を決められる

遺言書では一代先までしか継承させる人は決められませんが、不動産信託を活用すれば、孫の代まであなたが不動産信託受益権者を決められます。

残念ながら相続税の節税対策にはなりませんが、スムーズな事業承継を考えた相続対策をお考えの方には、おすすめの対策と言えるでしょう。

今回紹介した不動産信託は「不動産管理」が主流ですが、不動産は「家族信託」や「土地信託」でも活用できます。

どの信託を選択すれば良いのかはケースによって異なる上、金融機関によって商品内容なども全く異なります。

不動産信託は素人判断すると将来的なリスクが大きくなるので、必ず専門家に相談されることをおすすめします。

税理士法人チェスターでは、節税・事業承継対策等、お客様のニーズや目的に沿った相続対策のご相談に対応しております。

グループには不動産を取り扱う株式会社チェスターもあり、信託用の不動産購入のご相談も併せて承ることが可能です。

不動産信託のご利用をお考えの方はお気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続対策編