遺産相続で孫に財産を渡すための3つの方法と注意点

遺産相続でかわいいお孫さんに遺産を相続させたいと思われる人も多いと思います。しかし孫に財産を相続させるためには条件があるため、それを知らないと孫に遺産を相続させることはできません。

せっかく孫にも財産を渡したいと思っていても、きちんと法律を理解して準備しておかないと渡すことが難しくなり、また無駄な税金がかかってしまうこともあります。

また孫に財産を相続させるということは、他の相続人の相続分が減ってしまうため争いになってしまう可能性もありますので、孫に財産を相続させる際にはそういった紛争ごとにならないような工夫も必要となります。

この記事では、遺産相続で孫に財産を相続させるための具体的な3つの方法とその注意点について解説していますので、参考にしてください。

この記事の目次 [非表示]

1.孫に遺産を相続させることができる3つの方法

通常、遺産を相続することができるのは民法で定められた法定相続人のみです。孫は法定相続人ではないため、遺産を相続することはできません。

しかしこの章の3つのケースのいずれかにあてはまる場合には、孫にも財産を相続させることが可能となりますので参考にしてください。

参考:相続人の範囲がすぐに分かる方法(簡単フローチャート付)

1-1.遺言書を作成する

最も手軽に孫にも財産を相続させる方法は遺言書を作成し、遺言書の中に孫にも財産を相続させる旨の記述を行うことです。

民法では相続発生時に遺産を受け取ることができる法定相続人を定めていますが、本人の生前の意思を尊重する考えから遺言書があれば原則として「遺言書の内容が最優先される」ためです。

遺言の作成方法は自分で書く自筆証書遺言と公証役場で作成する公正証書遺言の2つの方法が一般的です。市販の遺言作成のための書籍を購入して自分で作成することもできますが、法的に間違いのない遺言を作成するためには公正証書遺言での作成が望まれます。

直接公証役場に相談に行ってもいいですし弁護士や司法書士といった専門家に相談しながら内容を決めて作成することも可能です。

1-2.養子縁組をする

孫にできるだけたくさんの財産を相続させたい場合や相続税の節税対策も併せて行いたい場合には、孫と養子縁組する方法があります。

孫と養子縁組をすることで実子と同様の立場となりますので、遺言書がなくても法定相続分通りの割合で財産を受け取ることができます。

養子縁組の手続きは難しくなく、市区町村役場で養子縁組の手続きの申請書を受け取り、養親と養子になるものがそれぞれサインを行い、証人2名がサインをすることで手続きが可能となります。

ただし養子縁組の結果、名字が変わってしまうことや戸籍内容に変更を生じることもありますので孫の意思も尊重しつつ手続きを進めるとよいでしょう。

1-3.代襲相続をする

この3つ目は方法論ではなく、相続開始時点で代襲相続の状態であった場合に孫が遺産を相続できるものです。

代襲相続とは、親よりも子が先に亡くなった場合に子の法定相続人の立場を孫が引き継ぐ相続のことです。例でみてみましょう。

父親の一郎さんが80歳の時に、1人息子の和夫さんがガンによって50歳で先に亡くなったとします。妻は一郎さんより先に他界しています。和夫さんには子である美紀さんと隼人さんがいました。

仮に和夫さんが生きていれば一郎さんが亡くなった時の法定相続人は和夫さん1人でした。しかし一郎さんより和夫さんが先に亡くなってしまったために、一郎さんの相続時点で相続人がいなくなってしまいます。

そこで登場するのが代襲相続の制度です。一郎さんのお孫さんの美紀さんと隼人さんが父の和夫さんの立場を引き継いで相続人となるのです。

このように代襲相続の結果、孫が遺産を相続することがあります。しかしながら代襲相続はあくまで親よりも先に子が亡くなった場合に自動的に孫が財産を相続する制度であるため、子が生きている状況の中で確実に孫に財産を相続させたいのであれば、上記のような遺言書作成や養子縁組を検討するとよいでしょう。

2.孫が遺産を相続する場合の注意点

前の章では孫に財産を相続させる方法を解説してきましたが、この章では孫が遺産を相続する場合の注意点を3点紹介しますので参考にしてください。

2-1.遺言書を作成する場合には「遺留分」に注意が必要

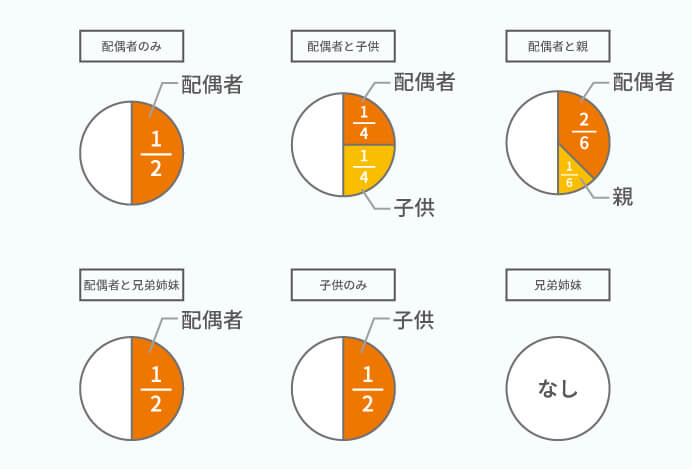

例えばかわいい孫に全財産を相続させる内容の遺言を作成した場合、他の相続人の権利を守るために「遺留分」という遺言でも侵害できない最低限の権利があるため争いになります。

遺留分が侵害されている相続人は「遺留分侵害額請求」をすることができるため、かわいい孫のためにと思ってせっかく作った遺言が火種となり争いごとに発展してしまう恐れがあります。

このため、遺言を作成して孫に財産を相続させる場合でも、他の相続人の遺留分を守る内容の遺言を作成することが重要です。

この表を参考に他の相続人の遺留分を侵害しない遺言を作成しましょう。

2-2.養子縁組をする際には他の相続人とトラブルになる可能性がある

養子縁組を行うと、孫であっても法律上は実子と同じ扱いになり法定相続人となります。

例えば長男と次男が相続人の場合で長男の子である孫を養子にした場合、長男と次男と孫の3名が法定相続人となります。次男の立場に立ってみましょう。

養子縁組前は長男と次男で相続分は1/2ずつでした。しかしそこに孫が養子として登場することになったため、次男の相続分は1/3になってしまいます。次男の立場からすると自分の相続分が1/2から1/3に減少することになり面白くないでしょう。

実際に相続が発生した場合の遺産分割協議も長男・次男・孫養子の3名で話し合うことになり、長男側と次男側で争いに発展する可能性が高くなります。

このように養子縁組を行うということは法定相続人が1人増えることになり、他の相続人にとっては非常に大きな事実となりますので注意が必要です。ただし孫により多くの財産を相続させたい場合には養子縁組は非常に有効となります。

最終的には養子縁組により孫に財産を相続させる場合でも、後のトラブルを避けるために遺言作成しておくことが望まれます。

2-3.孫養子は相続税が2割加算される

孫が財産を相続した場合で故人の財産が相続税の基礎控除(3,000万円+600万円×法定相続人の人数)を超える場合にも相続税がかかります。しかし第1章で紹介した3つの方法を比較すると相続税が2割加算されるケースもあるので注意が必要です。

【相続税が2割加算されるケース】

- 遺言書で孫が財産を相続するとき

- 養子縁組をした孫(いわゆる孫養子)が財産を相続するとき

【相続税が2割加算されないケース】

- 代襲相続人の孫が財産を相続するとき

遺言の作成や孫との養子縁組は特別に財産を渡す行為であることから、相続税が通常よりも2割加算されることになります。一方、代襲相続の場合は、子が先に亡くなってしまうという不遇の事情を踏まえ、孫が本来の相続人の立場を継承しただけに過ぎないことから、相続税は2割加算されません。

3.生前贈与を活用して孫に財産を渡す

これまでは遺産相続で孫に財産を渡す方法を解説してきましたが、この章では「生前に」孫に財産を渡す方法を紹介します。生前贈与は将来の相続税の節税にもなりますし、祖父母の立場としても生きている時に可愛い孫のために財産を渡して喜んでもらえるのであればと、「生前贈与」を行う人も多くいますので参考にしてください。

年間110万円を超える財産をもらった場合には「贈与税」という税金が財産を受け取った側に発生します。反対に年間110万円以内であれば財産をもらっても贈与税がかからないのです。

そこで相続税対策として資産家が毎年110万円を子や孫に生前贈与するという対策があります。1年では110万円でも、例えば孫が3人いれば年間330万円で10年間続ければ3,300万円ものお金を無税で孫に生前贈与することが可能となります。

また平成25年に新設された「孫への教育資金贈与の非課税特例」も利用者が多い生前贈与の特例です。この特例は孫の教育資金のためであれば1,500万円まで無税で贈与できるという特例です。

贈与資金の用途が教育資金に限定されていることから祖父母が安心して贈与できると流行った特例になります。

参考:教育資金贈与はいつまで?対象項目や改正における注意点【最新版】

4.遺産相続で孫に財産を渡す前に

この記事では遺産相続で孫に遺産を相続させるための3つの方法と注意点を解説してきました。ただ漠然と孫に相続させたいと考えていても法律上は孫に財産を相続させることが原則できないため、遺言書作成や養子縁組といった行動をとる必要があります。

注意点として、実際に、実行する前には必ず専門家に相談するようにしましょう。誤った方法で実行までしてしまうと、後から予期しないトラブルに見舞われるリスクもあり得ます。

>>相続専門の税理士に「遺産相続で孫に財産をうつす方法」を相談する

【関連記事】

遺産相続では誰にいくら分配できるか?遺産分割の方法を専門家が解説

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編