「不動産の売却を検討しているんだけど、何から始めたら良いんだろう?」

「初めてなのでわからないことばかり……。売却する時に注意すべきことが知りたい。」

このようにお困りの方もいらっしゃるのではないでしょうか。

不動産売却は、多くの人にとって人生で非常に重要な出来事の1つです。

売却によって大きな金額が動くため、失敗は避けたいですね。

この記事では不動産を売却する場合に知っておきたい売却の流れや成功するための注意点について、初めての方にもわかりやすく解説していきます。

この記事を読めば不動産売却をどのように進めるべきなのか分かりますよ。

⇒マンション売却で失敗しないために知っておくべき全知識!成功のコツ、注意点を徹底解説

一戸建ての売却をお考えの方はこちらも併せてご確認ください

⇒【2023年最新版】一戸建て売却完全ガイド!流れやコツを徹底解説

こちらの記事でも不動産の売却についてわかりやすく解説しています。

⇒家を売るには何から始める?売却の基礎知識やコツ・注意点を徹底解説

福留 正明

1.不動産売却の2つの方法

はじめに2つの売却方法の違いを知っておきましょう。

不動産の売却方法には「仲介」と「買取」という2つの方法があります。

というのが気になる点ですよね。

では、仲介と買取の違いやどちらを選ぶべきかについてご説明しましょう。

1-1.仲介での売却

仲介は不動産会社に買い主探しを依頼し、買い主との価格などの契約条件の調整を文字どおり仲介してもらう方法です。

不動産業界では仲介ではなく「媒介」といいます。

不動産売却においては、買取より仲介での売却の方が一般的です。

仲介での売却は、買取よりも高値で売却できる傾向にあります。

特別な事情がなければ仲介での売却を選ぶのが良いと考えられるでしょう。

ただし仲介での売却は一般的に3〜6カ月ほどの時間がかかります。

状況によってはさらに長引く可能性もあるので時間的な余裕が必要だといえるでしょう。

1-2.買取での売却

一方買取は不動産会社に直接不動産を売却する方法で、「直接買取」とも呼ばれます。

不動産会社にとって「買取」はいわば「仕入れ」です。

売り主から買い取った不動産を(必要に応じてリフォームし)売却したり賃貸に出したりして利益を上げます。

そのため買取は仲介での売却に比べ売却価格が安く、市場価格の7割程度になることが一般的です。

基本的には売却価格の高い仲介での売却がおすすめですが、状況によっては買取で売却を行った方が良い場合もあります。

以下に当てはまる方は買取での売却を検討しても良いでしょう。

- ・売却の成立を急いでいる方

- ・個人への売却が難しい高額の物件を売却したい方

- ・借地権、共有、賃貸中の物件、再建築不可などの権利関係の複雑な物件を売却したい方

- ・そのままの状態では売却が難しくリフォームを行った方が良い物件を売却したい方

買い主探しに時間がかかってしまう仲介と違い、買取での売却の場合、不動産会社がスムーズに見つかれば数日のうちに売買契約が成立し引き渡しを行えます。

急な引っ越しなどで売却を急いでいる場合は買取を検討した方が良いといえるでしょう。

また個人の買い主が見つかりづらい一棟マンション、一棟アパート、ビルなどの高額物件も不動産会社への売却がおすすめです。

さらにそのままの状態では買い主が見つかりづらいリフォームが必要な物件も不動産会社ならば買い取ってくれる可能性があります。

⇒「仲介」「買取」どちらが高く売れる?|不動産売却ノウハウ

2.仲介で不動産を売却する流れ

不動産を売却する場合、特別な理由がない限り、「買取」ではなく「仲介」を選択するのが一般的です。

ここからは仲介で不動産売却を行う際の流れをご説明しましょう。

⇒不動産仲介とは?契約の種類や売却までの流れ、成功のコツを徹底解説

STEP1 売却に必要な書類を用意する

不動産を売却する際にはさまざまな書類が必要になります。

事前に書類を準備しておくことでスムーズに進められるといえるでしょう。

不動産売却の手続き開始から売買契約に至るまでに一般的に必要となる書類は以下のとおりです。

| 書類名 | 説明 | マンション | 一戸建て | 土地 |

|---|---|---|---|---|

| 身分証明書 | 運転免許証など | 必須 | 必須 | 必須 |

| 土地・建物登記済証(権利証) または登記識別情報 |

不動産の所有者であることの証明 | 必須 | 必須 | 必須 |

| 固定資産税納税・都市計画税納税通知書 | 買い主との固定資産税清算に使用 | 必須 | 必須 | 必須 |

| 物件の図面、設備の仕様書 | 間取り確認などに使用 | 必須 | 必須 | – |

| 地積測量図、境界確認書 | 隣地との境界確認に使用 | – | 必須 | 必須 |

| 建築確認済証、検査済証 | 新築で購入していた場合は購入時に入手済 | – | 必須 | – |

| マンションの管理規約、使用細則、 維持費関連書類 |

買い主に引き継ぎ | 必須 | – | – |

| 売買契約書 | 不動産購入時に以前の買い主と交わしたもの | あれば | あれば | あれば |

| 重要事項説明書 | 不動産購入時に不動産会社から受け取ったもの | あれば | あれば | あれば |

| 建築設計図書、工事記録書 | 工事を行った際の図面と仕様書 | あれば | あれば | あれば |

| 耐震診断報告書、アスベスト使用調査報告書 | 古い建物の場合、信頼性の担保に使用 | あれば | あれば | – |

基本的にはその不動産を入手した際に同時に手に入れた書類をそろえておくとスムーズに進められるといえるでしょう。

ここに挙げた書類が見つからなかったからといって、売却に進めないわけではないのでご安心くださいね。

STEP2 不動産会社に査定を依頼する

概ね必要な書類がそろったら、不動産会社に査定を依頼します。

売却において不動産会社選びは最も重要なポイントです。

不動産がいくらで売れるかは、買い主探しを行う不動産会社の担当者の腕にかかっているといえます。

必ず複数の不動産会社に査定を依頼し、結果や担当者の対応を見比べて依頼する不動産会社を決めるようにしましょう。

なお不動産査定には「机上査定」と「訪問査定」の2種類があります。

机上査定は「簡易査定」ともいい、立地や広さ、間取り、築年数などの物件の情報と周辺の不動産の取引価格や市場動向などのデータをもとに査定額の算出を行います。

訪問査定では机上査定の結果をもとに、不動産会社の担当者が現地を訪問して物件の状態や周辺環境などを加味して査定額を算出します。

まずは机上査定を依頼し、それから訪問査定に進むのが一般的です。

6〜10社程度に机上査定を依頼し、そのなかから気になった2〜3社に訪問査定を依頼して実際に仲介を依頼する不動産会社を選ぶと良いでしょう。

STEP3 不動産会社を選ぶ

査定結果が出そろったら、実際に契約を結ぶ不動産会社を選びます。

不動産会社選びの際は査定額はもちろん、その根拠や担当者の対応などをきちんとチェックしましょう。

このようにお思いかもしれませんが、仲介において不動産会社の提示する査定額はあくまで目安でしかなく、その金額での売却成立を保証するものではありません。

なかには相場よりも高い査定額で媒介契約を促そうとする悪質な不動産会社も存在するので、きちんとした根拠に基づいて査定額が算出されているかという点が重要になります。

また不動産会社の担当者の対応もしっかりチェックしておくと良いでしょう。

仲介での売却は売却活動に時間がかかるので、数カ月にわたってやりとりする可能性もあります。

ストレスなくコミュニケーションができるかという点は非常に重要になるので対応が丁寧かつ迅速かしっかり確認しておきましょう。

STEP4 不動産会社と媒介契約を結ぶ

仲介を依頼する不動産会社が決まったら、不動産会社と媒介契約を結びます。

媒介契約には以下の3種類があります。

- ・専属専任媒介契約

- ・専任媒介契約

- ・一般媒介契約

一般的には専属専任媒介契約か専任媒介契約を結ぶのが良いでしょう。

専属専任媒介契約か専任媒介契約のいずれかを結んだ場合、他の不動産会社と同時に媒介契約を結ぶことはできません。

代わりに不動産会社が売却活動を積極的に行ってくれることが期待できます。

専属専任媒介契約および専任媒介契約では不動産会社から売り主に対して定期的な売却活動の状況報告があります。

売却活動がどのように進められているのか報告があれば安心して任せられますよね。

また専属専任媒介契約と専任媒介契約では「レインズ」への物件登録も義務付けられています。

レインズに登録された不動産情報は宅地建物取引業者(不動産会社)であれば閲覧できるので、不動産購入を検討している方から依頼を受けた他の不動産会社がレインズを見て売り主の依頼した不動産会社に連絡を取り、買い主が見つかるケースもあります。

レインズに登録されている物件は広く閲覧されるチャンスがあるのでその分買い主が見つかりやすいと考えられるのですね。

専属専任媒介契約と専任媒介契約の大きな違いは、自己発見取引が禁止されているか否か、という点です。

専属専任媒介契約では自己発見取引が禁止されている代わりに不動産会社からの報告の頻度が1週間に1回以上と高く、レインズへの登録期限も早く設定されています。

⇒レインズの不動産検索方法とできること

一般媒介契約は、売り主が複数の不動産会社と結ぶことができる媒介契約です。

自己発見取引も禁止されていないので範囲を限定せず自由に買い主を探せるといえますが、複数の不動産会社と自分でやりとりする手間がかかってしまいます。

また不動産会社からしてみれば一般媒介契約を結んだ不動産は売却活動を進めても他社で売買契約を締結されるリスクがあるため、特に人気エリアの不動産でもない限り、他の媒介契約に比べ売却活動を積極的に行ってもらえない可能性があります。

不動産会社からの定期的な報告やレインズへの登録も義務付けられていません。

| 契約の種類 | 売却活動に関する 報告の義務 |

他社との同時契約 | レインズへの 登録義務 |

自己発見取引 | 契約期間 |

|---|---|---|---|---|---|

| 専属専任媒介契約 | 1週間に1回以上 | 不可 | 契約から5日以内 | 不可 | 最長3カ月 |

| 専任媒介契約 | 2週間に1回以上 | 不可 | 契約から7日以内 | 可 | 最長3カ月 |

| 一般媒介契約 | なし | 可 | なし | 可 | 規定なし(3カ月が一般的) |

自己発見取引の可能性がない場合は専属専任媒介契約、自己発見取引の可能性がある場合は専任媒介契約を選ぶのが良いでしょう。

また媒介契約を結ぶ前に必ず媒介手数料と解約の条件を確認しておきましょう。

媒介手数料は売買契約が成立して初めて発生するシステムで、担当者の人件費や広告費もこれに含まれています。

不動産会社は特殊な場合を除き、売り主に媒介手数料以外の費用を請求してはならないことになっています。

媒介手数料は成約価格に応じて上限が決まっています。

媒介手数料の上限は以下の速算式で求めることができますよ。

| 成約価格(税抜) | 仲介手数料の上限(税抜) |

|---|---|

| 200万円以下 | 成約価格(税抜)×5% |

| 200万円超400万円以下 | 成約価格(税抜)×4%+2万円 |

| 400万円超 | 成約価格(税抜)×3%+6万円 |

さらに媒介手数料には消費税がかかるという点には注意が必要です。

上に示したのはあくまでも上限であるため不動産会社によってはそれを下回る媒介手数料が設定されている場合や、交渉次第で媒介手数料を割引してもらえる場合もあります。

媒介手数料の値引き交渉のチャンスがあるのも契約締結前だといえるでしょう。

ただし売却活動にかかる費用も手数料に含まれているため、あまり手数料が下がり過ぎると十分な売却活動を行ってもらえない可能性があることも理解しておきましょう。

媒介契約を結ぶのに最低限必要だとされているのは以下の書類などです。

- ・身分証明書

- ・登記済権利証または登記識別情報通知

- ・認印

その他に売却活動時に必要になる書類やあれば売却活動の助けになると考えられる書類もあるので、詳しくは不動産会社の担当者に確認しましょう。

STEP5 不動産会社が売却活動を行う

媒介契約を結んだら、不動産会社が売却活動を行います。

レインズへの登録を行ったり、チラシを作成して近隣にポスティングしたり、SUUMOやLIFULL HOME’Sなどの不動産ポータルサイトに情報を掲載したりします。

現在、不動産を探す方の多くはインターネットでの情報収集をしているものと考えられます。

売却したい不動産がネット上でどのようにアピールされているのか確認しておくと良いでしょう。

事前に確認できる情報が充実していればその購入希望者の興味を引けると考えられます。

STEP6 買い主と売買契約を結ぶ

買い主が見つかったら、いよいよ売買契約を結びます。

売買契約時に必要な書類などは以下のとおりです。

- ・身分証明書

- ・実印

- ・登記済権利証または登記識別情報通知

- ・印鑑証明書(発行後3カ月以内のもの)

- ・住民票

- ・固定資産税納税通知書

- ・収入印紙(契約額に応じて売買契約書に貼付)

契約の前には不動産会社の担当者(宅地建物取引士)から買い主に不動産の公法上の規制、権利関係などに関する「重要事項説明」が行われ、書面が交付されます。

売り主も内容を確認するようにしましょう。

重要事項説明が済んだら、売買契約書、物件状況等報告書、設備表などの読み合わせが行われます。

こちらも必ず内容を確認しておきましょう。

売買契約書など全ての書類に署名・捺印が終われば契約の成立です。

⇒不動産売却の契約書|売買契約書の確認ポイントと売買契約時に準備するもの

このとき買い主から売り主に成約価格の10%程度の「手付金」が支払われるケースが一般的です。

また売り主は取引を媒介した不動産会社に対して媒介手数料の半額を支払うことになります。

STEP7 引き渡し

売買契約が済んだら、引き渡しに進みます。

不動産の引き渡し日が、不動産の所有権を売り主から買い主に移る日であることが一般的です。

引き渡し日には以下のような手続きを行うことになります。

- ・代金の決済

- ・登記の変更

- ・その他の費用の清算

- ・その他必要書類の引き渡し

- ・鍵の引き渡し

- ・媒介手数料の支払い

「代金の決済」とあるとおり、手付金を差し引いた代金が振り込まれるのもこの日です。

媒介手数料の残額もこの日に支払うのが一般的です。

引き渡しには取引を媒介した不動産会社で行うケース、買い主がローンの融資を受ける金融機関で行うケース、登記手続きを行う司法書士事務所で行うケースなどがあります。

必要な書類などは以下のとおりです。

- ・身分証明書

- ・登記済権利証または登記識別情報通知

- ・印鑑証明書(発行後3カ月以内のもの)

- ・住民票

- ・鍵一式

- ・買い主に引き継ぐ書類など

買い主に引き継ぐ書類とは、建築確認済証や境界確認書、測量図などです。

マンションの場合は建築・分譲時のパンフレットや管理規約、設備の取扱説明書・保証書なども引き渡します。

3.仲介での不動産売却に失敗しないための注意点

このように気になっている方もいらっしゃるかもしれませんね。

特に不動産売却が初めてであれば不安にお思いになることも多くあるでしょう。

ここでは仲介での不動産売却に失敗しないための注意点をお伝えします。

注意点1 複数の不動産会社に査定を依頼する

不動産売却に失敗しないために何よりも重要なのは、複数の不動産会社に査定を依頼するということです。

不動産会社によって得意とする不動産の種類や販路などが異なるため、会社によって査定額も変わります。

一社だけに査定を依頼しそのまま進めてしまうと、

「本当はもっと高く売れたのにそれを知らずに売却してしまった……」

ということも起きかねません。

複数の不動産会社に査定を依頼し、より高値での売却を実現してくれそうな不動産会社と媒介契約を結ぶようにしましょう。

ご自分で不動産会社を探すのは大変ですが不動産一括査定サイトを利用すれば簡単に複数社に査定が依頼できます。

不動産一括査定サイトとはその名のとおり複数の不動産会社に一括査定を依頼できるサイトのことです。

広さや築年数、部屋数など売りたい不動産に関する情報と連絡先を入力するだけで、そのサイトに参加する不動産会社のなかから該当地域の不動産を取り扱える不動産会社がピックアップされます。

そのなかから査定を依頼したい不動産会社を自分でピックアップして一括で依頼できる仕組みになっています。

不動産一括査定サイトによっても参加している不動産会社の傾向が異なるので、複数の不動産一括査定サイトを利用するのが理想的だといえるでしょう。

おすすめなのは「提携会社数が多く大手から中小までさまざまな不動産会社が参加しているサイト」「自分の売りたい物件に特化したサイト」「業界最大手に査定が依頼できるサイト」の3つを組み合わせることです。

まずは大手から中小までさまざまな規模の不動産会社がバランス良く参加している不動産一括査定サイトに依頼し、おおよその相場を掴みましょう。

⇒不動産の売却はやっぱり大手の不動産会社が安心? 大手不動産会社のメリットとは?

⇒大手が良いか地域密着型か。不動産売却に適した不動産会社を見極めるポイントとは?

⇒不動産査定のやり方とは?初めてでも迷わないコツを不動産会社が解説

不動産一括査定サイトの王道であるHOME4Uや、提携会社数の多いSUUMOやLIFULL HOME’Sに査定を依頼するのがおすすめです。

| サービス名 | 参加不動産 会社数 |

同時査定依頼可能数 |

|---|---|---|

| HOME4U | 1,800社 | 最大6社 |

| LIFULL HOME’S |

3,175社 | 最大10社 |

| SUUMO | 非公開(店舗数としては2,000以上) | 非公開 ※査定可能会社数は物件所在地によって異なります |

その上で自分が売りたい物件に強みのある一括査定サイトを利用し、一つ目のサイトと査定結果を比較してみましょう。

例えば都会のマンションを売りたい場合はおうちクラベル、地方の物件を査定に出す場合はイエウールがおすすめです。

| サービス名 | 参加不動産会社数 | 同時査定依頼可能数 |

|---|---|---|

| おうちクラベル |

非公表 | 非公表 |

| イエウール |

約1,970社以上 | 最大6社 |

最後に、その他の不動産一括査定サイトには参加していない最大手の不動産会社に査定が依頼できるすまいValueで大手の査定額を確かめてみましょう。

業界最大手の6社に同時に査定を依頼できるのはすまいValueだけなので、利用しない手はありません。

⇒厳選23サイト!不動産一括査定サイト比較ランキングとおすすめポイント

注意点2 査定額の根拠を確認する

複数の不動産会社に査定を依頼し、査定の結果が出そろったらいよいよ不動産会社選びに進みます。

不動産ポータルサイトや国土交通省の不動産取引価格情報検索などで周辺の不動産相場を調べ査定額と見比べるのも良いでしょう。

類似の物件の価格を調べれば相場感の把握ができますよ。

査定額と相場が大きく離れていないかという点もポイントになるはずです。

「査定額が高い会社を選べば良いんじゃないの?」

と疑問に思う方もいらっしゃるかもしれませんが、査定額が高ければ高いほど良いというものでもありません。

なかにはとにかく媒介契約を結ばせるために意図的に高い査定額を提示し、契約を結ぶと媒介手数料欲しさに必要以上に値下げを促して売却を急がせる悪質な不動産会社も存在します。

そのため査定額の根拠を確認することが重要なのです。

不動産会社について定めた法律「宅地建物取引業法」の第34条の2第2項においても、以下のとおり根拠を提示することが義務付けられています。

また不動産会社の担当者の対応に信頼がおけるかという点も重要なポイントです。

- ・売却活動はどのように行うのか

- ・売却したい不動産のある地域にどれくらい詳しいか

- ・他社とどのようにサービスが違うのか

- ・どれくらいの期間で買い主が見つかる見込みか

⇒失敗しないマンション査定のコツ!売却額を引き上げる頼み方とは?

⇒東京のマンション売却は2020年がラストチャンス?相場と成功の秘訣

注意点3 余裕を持ったスケジュールを立てる

仲介での売却は、一般的に3カ月〜6カ月ほどの時間がかかるといわれています。

状況によってはさらに時間がかかってしまうこともあるかもしれません。

売却を急いでいると、どうしても売り出し価格を下げるなどの妥協をせざるを得なくなってしまいます。

仲介で売却したい場合はできるだけ余裕を持って行動するのがポイントですよ。

⇒時系列で解説!不動産売却の流れとスケジュール

注意点4 掃除は丁寧に

不動産を買う側の気持ちに立ってみれば、できるだけきれいな物件を買いたいと思うのは当然のことですよね。

マンションや一戸建て住宅などの建物は、売りに出す前に徹底的に掃除を行いましょう。

特に水回りは多くの方が気になるポイントなので、丁寧に掃除しておきたいところです。

不動産会社と相談し必要に応じてハウスクリーニングなどを行うのも良いでしょう。

また暗い部屋は購入希望者の心証を悪くしてしまうので、明るい照明を取り付けておくのもポイントですよ。

⇒不動産を売却するなら内覧前に清掃しておきましょう

⇒自宅売却時のホームステージングとは?|早期成約&成約価格上昇のための2つのポイント

注意点5 大々的なリフォームはしない

「古い家だから、売りに出す前にリフォームをした方が良いのかな……」

このように気になっている方もいらっしゃるかもしれませんね。

しかし売却のために大々的なリフォームを行うことはおすすめできません。

リフォームを行ってもその分を売却価格に上乗せするのは難しいといわれています。

また中古マンションや中古住宅の購入を検討している方のなかには、購入後にリフォームをして新築よりも安く自分好みの家をつくることを目的としている方も少なくありません。

注意点6 囲い込みに注意する

売却活動を不動産会社に任せきりにしていて、

「不動産を売りに出したのに、なかなか買い主が見つからない……」

という場合、「囲い込み」が行われていないか要注意です。

不動産会社は自社で顧客を見つけることができれば売り主からも買い主からも媒介手数料を受け取ることができます。(不動産業界では「両手仲介」または「両手取引」と呼ばれています)

そのため悪質な不動産会社は他社からの問い合わせをシャットアウトして自社の顧客から買い主を見つけようと囲い込みを行ってしまうのです。

囲い込みが行われないようにするためには、レインズの「登録証明書」を不動産会社からもらっておくことがポイントです。

レインズは不動産業者(宅地建物取引業者)向けの物件情報共有サイトですが、登録証明書に記載されたURLとパスワードを利用すれば売りに出した物件の掲載情報を確認することができます。

「公開中」「書面による購入申し込みあり」「売主都合で一時紹介停止中」など、ステータスがどのようになっているかチェックしておきましょう。

売却活動中であるにもかかわらず「一時紹介停止中」になっている場合は囲い込みが行われていると考えられます。

注意点7 内見の際は丁寧に対応する

売却活動を進めるのは不動産会社ですが、可能であれば内見に立ち会い、丁寧に対応しましょう。

内見(内覧)に売り主が対応することで実際にその不動産に住んでいた方にしか分からない魅力を伝えることができます。

日当たりの良さなど不動産自体の魅力はもちろん、近くに品ぞろえの良いスーパーがあるといった近隣の環境も気になるところでしょう。

具体的に伝えることで心証アップにつながるかもしれませんよ。

また近年ではインテリアを工夫し室内をモデルルームのように飾り付ける「ホームステージング」と呼ばれる手法も広まりつつあります。

実際に購入した後の暮らしが想像できることで購入希望者の購買意欲を高められると考えられますね。

不動産会社の担当者と相談してみましょう。

⇒自宅売却時のホームステージングとは?|早期成約&成約価格上昇のための2つのポイント

注意点8 不動産の不具合は正直に伝える

「水回りに故障があるんだけど、言わなきゃ分からないから黙っていようかな」

うっかりこのように考えてしまった方もいらっしゃるかもしれませんが、不動産の「瑕疵(かし)」を隠すのは禁物です。

このような瑕疵を隠して売却し「契約内容と異なるものを売却した」と判断できる場合、売り主は「契約不適合責任」を問われ、買い主から補修代金の支払いや代金の減額、契約解除、損害賠償などを迫られる可能性があります。

契約不適合責任に問われる可能性があるのは、売買契約書や重要事項説明書に記載されていない瑕疵が発見された場合です。

つまり事前に瑕疵があることを伝え、契約書などにしっかりと記載しておけば契約不適合責任を問われることはありません。

⇒民法改正で瑕疵担保責任が契約不適合責任に!変更点や対策を徹底解説

⇒瑕疵(かし)担保責任の改正前に売却を!不動産売買における契約のポイントまとめ

⇒民法改正で瑕疵担保責任が契約不適合責任に!変更点や対策を徹底解説

注意点9 確定申告を忘れない

「売買契約と引き渡しが終われば一安心……」

と思ってしまうところですが、売却が完了したからといって安心はできません。

不動産を売却して利益(不動産譲渡所得)が出た場合、翌年に確定申告が必要となるので注意してください。

確定申告では、前年の1月1日〜12月31日の所得を翌年の2月中旬〜3月中旬に申告します。(2020年および2021年は新型コロナウイルス感染拡大の影響を受け申告期間が延長されました。)

通常一社に雇用されている方は源泉徴収と年末調整がその役割を果たすため確定申告は不要ですが、譲渡益が出た場合は給与とは別に所得が発生している形になるので確定申告が必要になります。

なお譲渡益は売却価格から取得費(その不動産を買ったときの価格と諸費用)、売ったときの諸費用を差し引いて計算します。

マイホーム(居住用住宅)を売却した場合は特別控除が適用されるのでしっかりと確認しておきましょう。

また譲渡益がマイナスになった場合は確定申告は義務ではないものの、行うことで節税になる可能性があるので忘れないようにしましょう。

譲渡益がマイナスになった場合、損失分は所得と「損益通算」を行える場合があります。

確定申告についても、不動産会社の担当者に確認しておくと良いでしょう。

4.仲介で不動産を売却する場合のおすすめ一括査定サイト

不動産売却において最も重要な過程ともいえる査定と不動産会社選びは、どうして良いのか迷ってしまいますよね。

信頼のおける不動産一括査定サイトを利用することで簡単に複数の不動産会社に机上査定を依頼できますよ。

不動産一括査定サイトでは悪質な不動産業者を排除する取り組みも行なっているので、安心して利用できるのもうれしいポイントです。

ここではおすすめの不動産一括査定サイトをご紹介しましょう。

ご自分の売りたい不動産の立地や種類に合わせて利用する不動産一括査定サイトを選んでくださいね。

⇒厳選23サイト!不動産一括査定サイト比較ランキングとおすすめポイント

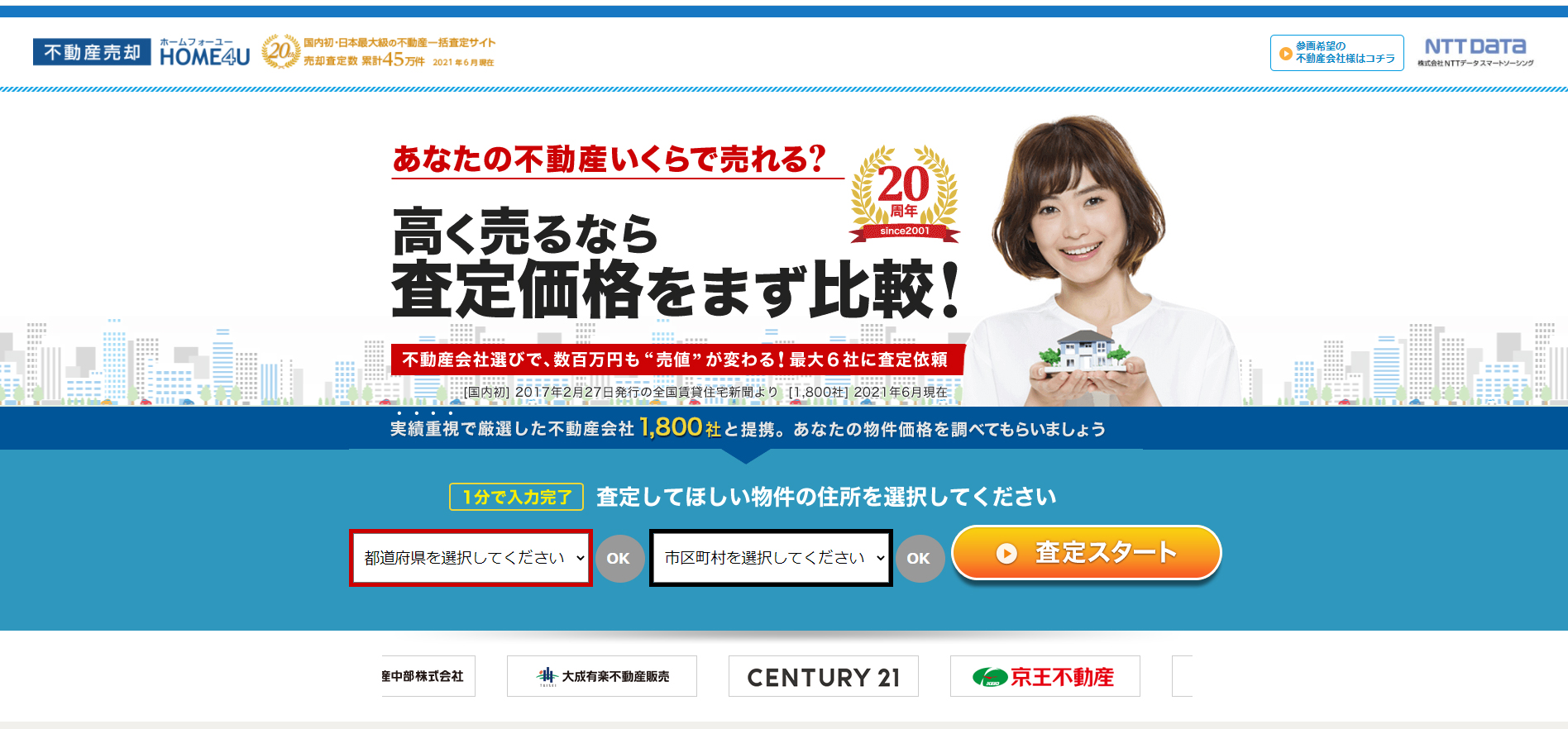

おすすめ1 HOME4U:安心安全・実績十分の老舗サービス

| 運営会社 | NTTデータ スマートソーシング |

|---|---|

| 参加不動産 会社数 |

1,800社 |

| 同時査定依頼可能数 | 最大6社 |

HOME4Uは2001年にサービスが開始された日本で最も歴史の古い不動産一括査定サイトです。

官公庁などとも取引があるNTTデータグループの「NTTデータ スマートソーシング」という企業が運営しているので、安心して個人情報を入力できるといえるでしょう。

また悪質な不動産会社を排除するための独自の取り組みを行っている点も魅力的です。

ユーザーの安心感を重視してサービスを提供しているからこそ多くの方に信頼されているのですね。

全国の不動産会社1,800社が参加しており、都市部から地方まで幅広い地域をカバーしています。

同時に最大6社まで査定依頼が可能なので、きっと信頼できる不動産会社を見つけることができますよ。

不動産一括査定サイトを利用する際はまずはHOME4Uを試してみるのがおすすめです。

おすすめ2 すまいValue:業界をけん引する大手6社が運営

| 運営会社 | 東急リバブル、住友不動産販売、三菱地所ハウスネット、三井のリハウス、小田急不動産、野村不動産ソリューションズ |

|---|---|

| 参加不動産 会社数 |

6社(全国対応875店舗) ※2023年4月10日時点(賃貸専門店舗を含む) |

| 同時査定依頼可能数 | 最大6社 |

すまいValueは、不動産仲介を行う不動産会社のなかでも特に大手といえる6社が共同で運営を行う不動産一括査定サイトです。

東急リバブル、住友不動産販売、三菱地所ハウスネット、三井のリハウス、小田急不動産、野村の仲介+(野村不動産ソリューションズ)が運営を行っています。

参加不動産会社数は少ないものの、複数の大手不動産会社に同時に査定を依頼できるという唯一無二の特長があるため、利用価値が高いサイトだといえるでしょう。

なかにはすまいValueにしか参加していない大手不動産会社もあります。

誰もが知っている大手の不動産会社に査定を依頼したいという方にはすまいValueがおすすめですよ。

おすすめ3 SUUMO:知名度No.1だから安心感も抜群

| 運営会社 | リクルート |

|---|---|

| 参加不動産 会社数 |

非公開(店舗数としては全国2,000以上) |

| 同時査定依頼可能数 | 非公開 ※査定可能会社数は物件所在地によって異なります |

賃貸探しのポータルサイト「SUUMO」をご存知の方は多いのではないでしょうか。

実はSUUMOは不動産一括査定サイトも運営しているのです。

耳なじみのあるサービスだから安心感がありますよね。

大手から地域に密着した中小まで、非常に幅広い不動産会社が参加しているのできっと信頼のおける不動産会社が見つかりますよ。

売却実績や営業スタッフの人数など査定を依頼できる不動産会社に関する詳細な情報が確認できるのもうれしいポイントです。

一部地域が取扱対象外となっているのが唯一のデメリットといえますが、まずはご自分の売りたい不動産で利用ができるか気軽に確かめてみるのが良いでしょう。

おすすめ4 LIFULL HOME’S:参加不動産会社数最多クラス

| 運営会社 | LIFULL |

|---|---|

| 参加不動産 会社数 |

3,175社 |

| 同時査定依頼可能数 | 最大10社 |

HOME’S一括査定は総掲載物件数ナンバーワンの不動産ポータルサイトLIFULL HOME’Sが運営する不動産一括査定サイトです。

CMなどでぃフッのが HOME’Sの名前を聞いたことがあるという方も多くいらっしゃるのではないでしょうか。

なんと全国3,175社の不動産会社が参加しており、他の不動産一括査定サイトでは不動産会社を見つけられなかった場合でもHOME’S一括査定なら信頼のおける不動産業者を見つけられる可能性が高いといえます。

またユーザーが安心して利用できるよう工夫が凝らされているのもうれしいポイントです。

HOME’Sが設けた独自の基準をクリアしている不動産会社だけが参加しており、個人情報の取り扱いも徹底されています。

きっと相性の良い不動産会社を見つけることができますよ。

おすすめ5 イエウール:地方の物件を売りたい方におすすめ

| 運営会社 | Speee |

|---|---|

| 参加不動産 会社数 |

1,970社以上 |

| 同時査定依頼可能数 | 最大6社 |

イエウールは全国1,974社を超える不動産会社が参加する不動産一括査定サイトです。

なんといってもその強みは日本全国の幅広い不動産会社が参加していること。

誰もが知っている大手不動産会社だけでなく、地域密着型の小さな不動産会社も多数参加しています。

「大手の不動産会社の方が安心できるんじゃない?」

などと思う方もいらっしゃるかもしれませんが、地域を熟知している不動産会社は独自の顧客を抱えているため高額で売却できる場合もあります。

他の一括査定サイトでは不動産会社を見つけられなかったという地方の物件でも、イエウールならぴったりの不動産会社が見つけられるかもしれません。

地方の物件の売却を考えていらっしゃる方には特にイエウールがおすすめだといえますよ。

メッセージアプリ風の画面で気軽に査定依頼ができる独自のサイトデザインも魅力的ですよね。

おすすめ6 おうちクラベル:高精度なAI査定が魅力

| 参加不動産 会社数 |

非公表 |

|---|---|

| 同時査定依頼可能数 | 非公表 |

| 査定可能不動産 | マンション、土地、一戸建て、一棟マンション・アパート、その他建物 |

| 参加不動産会社 | 大京穴吹不動産、大成有楽不動産販売、CENTURY21、ロイヤルハウジング、POLUS、三菱UFJ不動産売却、オークラヤ住宅、京急不動産、三井住友トラスト不動産、KEN、SRE不動産(旧ソニー不動産) |

おうちクラベル(旧おうちダイレクト)はソニーグループで東証プライム上場企業のSREホールディングスが運営する不動産一括査定サイトです。

大手から地域密着型まで優良かつ実績豊富な不動産会社が多数参加しているため、ご自身の物件の売却に適した会社がきっと見つかりますよ。

おうちクラベルの最大の特徴は従来の不動産一括査定サイトのように提携する不動産会社に査定を依頼できるだけでなく、AIによる高精度な査定を無料で行えることだといえます。

査定額は個々の不動産会社によってばらつきが出ることも多いため、AI査定価格でおおよその相場をあらかじめ把握しておけるのは安心ですね。

またおうちクラベルは、売り主のみの仲介を行う「片手仲介」専門で他社よりも高い査定額を出してくれるといわれているSRE不動産

に一括査定が依頼できる点も大きなメリットだといえるでしょう。

現在のサービスエリアは東京都、神奈川県、千葉県、埼玉県、大阪府、兵庫県、京都府、奈良県に限られていますが、SRE不動産に査定依頼をしたいという方も要チェックですよ。

⇒厳選23サイト!不動産一括査定サイト比較ランキングとおすすめポイント

5.買取で不動産を売却する流れ

このように気になっている方もいらっしゃるのではないでしょうか。

不動産会社に直接買取を依頼する場合、売却活動を行って買い主を探す時間が不要になるので仲介よりも短期間で売却を済ませられる傾向にあります。

売却成立を急いでいる方は買取での売却がおすすめだといえるでしょう。

ここでは買取で不動産を売却する際の流れをご紹介します。

STEP1 売却に必要な書類を用意する

取引をスムーズに進めるため、まずは売却に必要な書類をできるだけ用意しておきましょう。

必要書類に関しては仲介で売却する場合と基本的に変わりはありません。

分からないことがあれば売買契約を交わす前に不動産会社の担当者に確認できますが、手元にあるものはあらかじめそろえておくのがベターだといえます。

STEP2 不動産会社に査定を依頼する

準備が整ったら不動産会社に査定を依頼します。

不動産会社によって査定額が大きく異なる場合があるので複数の不動産会社に査定を依頼するのがおすすめです。

会社によっては予想よりも高値を付けてくれるケースもあるかもしれませんよ。

まずは机上査定を依頼し、結果が気になった会社に訪問査定を依頼します。

STEP3 不動産会社を選ぶ

査定結果が出そろったら実際に売却する不動産会社を選びます。

仲介の場合と違い、買取の場合の査定額は買い主となる不動産会社が支払う用意のある価格です。

不動産会社としてきちんとした買取実績があることが確認できれば、査定額の高い不動産会社を選ぶのが良いでしょう。

STEP4 不動産会社と売買契約を結ぶ

不動産会社が決まったら、契約に向けて引き渡し条件の話し合いが行われるでしょう。

具体的には代金の決済や引き渡しなどのその後のスケジュールや、物件を引き渡す上での細かな条件、必要書類の確認などが含まれます。

例えば売却する不動産の中に家具や家電などの設備が残っていた場合、どちらが処分の費用を負担するのか、といった点も重要です。

確認を怠ると後から予期せぬ費用を請求されてしまう可能性もあります。

気になる点があればこのときしっかり確認しておきましょう。

諸条件が合意に至ればいよいよ売買契約です。

売買契約の際には再度契約書などの読み合わせを行い、内容を確認します。

売買契約時に必要な書類は以下のとおりです。

- ・身分証明書

- ・実印

- ・登記済権利証または登記識別情報通知

- ・印鑑証明書(発行後3カ月以内のもの)

- ・住民票

- ・固定資産税納税通知書

- ・収入印紙(契約額に応じて売買契約書に貼付)

またこのタイミングで手付金も支払われます。

STEP5 引き渡し

売買契約が締結されたら、いよいよ物件の引き渡しです。

引き渡し日にもさまざまな手続きを行うことになります。

- ・代金の決済

- ・登記の変更

- ・その他の費用の清算

- ・その他必要書類の引き渡し

- ・鍵の引き渡し

「代金の決済」とあるとおり、手付金を差し引いた代金もこの支払われます。

引き渡しは登記の変更を行う司法書士が同席することが一般的です。

必要な書類などは以下のとおりです。

- ・身分証明書

- ・登記済権利証または登記識別情報通知

- ・印鑑証明書(発行後3カ月以内のもの)

- ・住民票

- ・鍵一式

- ・その他

建築確認済証や境界確認書、測量図などは売却する不動産会社に引き継ぎます。

マンションの場合は建築・分譲時のパンフレットや管理規約、設備の取扱説明書・保証書なども引き渡します。

⇒買取で不動産を売却する|不動産の即時買取の特徴とメリット・デメリット

6.買取での不動産売却に失敗しないための注意点

ここでは買取での不動産売却に失敗しないための注意点をお伝えします。

注意点1 需要が高い物件かどうかを確認する

もし、早い段階での売却を希望するため、買取を選択したいとお考えの場合には、所有している不動産の状態や立地などの条件をまず把握することが重要です。

不動産の状態がよい・人気の高い立地である場合には、需要が高いため、仲介を選択してもすぐに買い手がつく可能性が高いのです。

仲介であれば買取よりも高額で売却できるので、買取だと損をしてしまいます。

需要が高そうな物件かどうかをまずは確認しましょう。

注意点2 買い取ってもらえない可能性がある

買取は、不動産であればなんでも買い取ってもらえるわけではないことも理解しておきましょう。

需要の低い地域など、不動産会社が再度売却しにくい不動産に関しては、買い取ってもらえない可能性があります。

注意点4 複数の不動産会社に査定を依頼する

仲介を専門としている不動産会社は、買取を受け付けていない場合がありますが、買取をしている不動産会社も多く存在します。

1社のみの見積もりで不動産会社を決定することはやめましょう。

先に挙げた査定一括サイトを利用することをおすすめします。

複数の不動産会社の査定額を比較検討し、最終的に決定しましょう。

一括査定を依頼する際には、買取が可能な不動産会社を選択して申し込みする必要があるので、その点は注意しておきましょう。

7.不動産売却でよくある疑問

ローン返済中や賃貸中、あるいは相続で得たなどなんらかの事情がある不動産を売却したいと考えていらっしゃる方は、このようにご自分がお持ちの不動産が売却できるのか、どうやって売却すべきなのか不安に思っていらっしゃるかもしれませんね。

ここでは不動産売却でよくある疑問にお答えします。

疑問1 ローンが残っている不動産は売却できる?

離婚などなんらかの事情でローン返済中の不動産を売却したい、と考えている方もいらっしゃるでしょう。

結論からお伝えするとローンが残っている不動産でも、売りに出すことは可能です。

ただし不動産の引き渡し日までにローンを完済し、「抵当権」を外す必要があります。

売却代金でローンが返済できない場合には返済費用を自己資金でまかなうか、「住み替えローン(買い替えローン)」を借り入れる必要があります。

詳しくは「家を売るのは住宅ローン返済中でも可能?売却までのステップを解説」の記事でご説明しています。

疑問2 賃貸中の不動産は売却できる?

賃貸中の不動産を売却する場合にはまず、今の居住者やテナントが入居したまま売却するか、退去をお願いして空き家の状態で売却するかを決めることになるでしょう。

賃貸中の不動産の借り主には、「借家権」という権利があることに注意が必要です。

つまり不動産の持ち主の都合でいきなり退去を迫ることは法律的にはできないのですね。

空き家状態で不動産を売却するためには、現在の入居者に立ち退き料を支払う必要がありますし、引っ越しに時間も要します。

一方、居住者が入居したままの売却は居住者に借家権があり買い主が不動産を好きに利用できないことから、空き家状態よりも売価は低く設定される傾向にあります。

また賃貸不動産は収益を上げるためのものですから、買い主が購入の決め手とするのは利回りであると考えられます。

査定額も利回りによって決まるものであることを把握しておきましょう。

⇒【保存版】家賃滞納者のいる物件の売り方!入居者へのアプローチ方法

疑問3 相続した不動産はどうやって売却すべき?

突然相続で不動産が手に入ったとき、どうして良いのか戸惑ってしまいますよね。

相続した不動産の売却には、通常の不動産売却とは異なる手続きが必要になる場合があります。

不動産を相続した際にはまず相続登記を忘れずに行いましょう。

亡くなった方の名義のままにしておくと売却したり不動産を担保にお金を借りたりすることができず、いざというときに困ってしまう可能性があります。

不動産を売却し不動産譲渡所得が発生した場合には税金がかかります。

税額の決定には所有年数やその不動産が居住用(マイホーム)であったかなどが関わってくるため、何も知らず相続してすぐに売却してしまうと多額の税金を支払わなくてはならなくなる場合があるのです。

また取得費(いくらで買ったか)が分からない場合にも、市街地価格指数という手法を使い税額を大きく抑えられるケースもあるのです。

大手の不動産会社であれば相続不動産の売却ノウハウも豊富で必要以上の税金が発生しないよう取り計らってくれると考えられます。

査定を依頼する際などに節税について相談してみましょう。

⇒相続した土地・建物(不動産)を売却するならいつのタイミング??

⇒相続した土地を高く売却する3つのコツ

⇒相続登記を自分で行う方法

⇒相続した土地を査定に出す前に知っておくべき3つの基礎知識

8.まとめ

不動産売却は動く金額も大きいので、失敗しないようにしっかりその流れや注意点を把握しておくことが大切です。

まずは売却方法をどうするのかをしっかり考えましょう。

売却の方法としては、不動産会社に買い主探しを依頼する仲介と不動産会社に不動産を売却する買取の2つがあります。

買取に比べ成約価格が高い仲介が一般的ですが、売却の成立を急いでいる方や個人には購入の難しい高額物件を売却したい方、そのままでは売却が難しい古い物件を売却したい方などは買取を検討するのも良いでしょう。

そして、不動産売却においてその成功を左右するのは信頼の置ける不動産会社選びです。

不動産会社によって査定額は大きく異なる場合があるため、必ず複数の不動産会社に査定を依頼し査定結果を見比べましょう。

複数の不動産会社に自力で査定を依頼するのは手間と時間がかかってしまうため不動産一括査定サイトの利用がおすすめですよ。

また担当者の対応が丁寧で迅速であるか、きちんと納得できる説明をしてくれるかといった点も不動産会社選びのポイントにすると良いでしょう。

その他このサイトではたくさんの記事であなたの不動産売却の成功をサポートします。

気になる記事にアクセスしてぜひお役立てください。

1分で無料査定を依頼できます

⇒マンション売却の心配を解消!売却前・中・契約時・後の注意点を完全ガイド

⇒完全版:戸建て売却の各ステージにおける注意点とその対策

⇒1円でも高く家を売却したい人向け完全ガイド

⇒土地を高く売却するために知っておきたいこと完全ガイド

⇒不動産売却の基礎知識~不動産売却で必要な手続きと注意点~

⇒不動産売買|不動産売却・不動産購入で押さえておくべきポイントまとめ