- あなたの物件の価値を査定できます。

-

相続税は累進課税という方法で課税される税金です。従って、相続によって取得する財産が大きければ大きいほど、相続税は高くなります。そのため、相続税を抑えるための対策を取る必要があります。

土地を含む不動産は、相続税の計算を行う際に相続税評価額という評価額を用いて計算されます。

この相続税評価額は時価よりも低く設定されていることが多いため、相続対策には土地などの不動産を活用するほうが良いと言われています。そこで今回は、相続対策としての土地活用を有効に行う方法をご紹介します。

1.相続対策として土地活用を行う理由

相続によって取得した財産には相続税が課税されます。課税される相続税を計算するためには相続によって取得する遺産の課税遺産総額を算出する必要があります。

課税遺産総額を算出する際に用いられる評価額の考え方が現金と不動産では異なります。

そして、現金と不動産の評価額の乖離が相続税の節税対策として有効と言われる理由のひとつです。

⇒農地以外の目的で農地を使いたい! 農地転用の方法と注意点

⇒駐車場経営による土地活用 メリット・デメリットから注意点まで

⇒【土地タイプ別】人気の土地活用方法10種類を比較!事例付きで解説

⇒相続税対策としての土地の有効活用方法

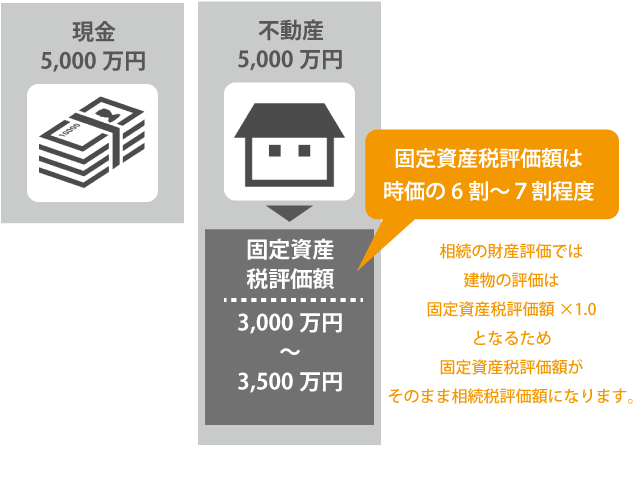

1-1.現金よりも建物の方が評価が下がる

税法の基本的な考え方は現金を不動産などのモノに変えることで評価が下がることになっています。

これは、モノは買ったときの価値が一番高く、買ったあとに売ろうと思っても買ったときよりも低い金額になることが多いということが背景にあります。

相続税の算出を行う際に、建物の課税価格を表す評価額は「固定資産税評価額×1.0%」となります。つまり、固定資産税評価額がそのまま建物の評価額となることが一般的です。

固定資産税評価額は市区町村によって3年に1回公表されますが、時価公示価格の60~70%程度となります。

5,000万円の現金をそのまま所有して相続が発生すると5,000万円が評価額となり相続税が課税されますが、5,000万円で購入した不動産の固定資産税評価額はおおよそ3,000万円~3,500万円となります。つまり、相続税の課税対象となる遺産総額が2,000万円~1,500万円抑えることが可能になります。

⇒なぜ不動産を購入すると相続対策に有効なのか。不動産購入による相続対策について

⇒5種類の不動産投資対象別に見る相続税の節税効果シミュレーション

1-2.建物は自用よりも人に貸すほうが評価が下がる

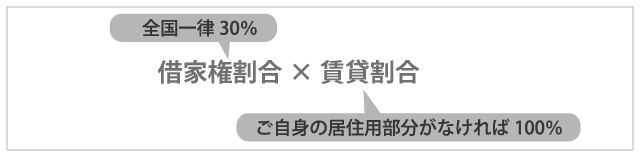

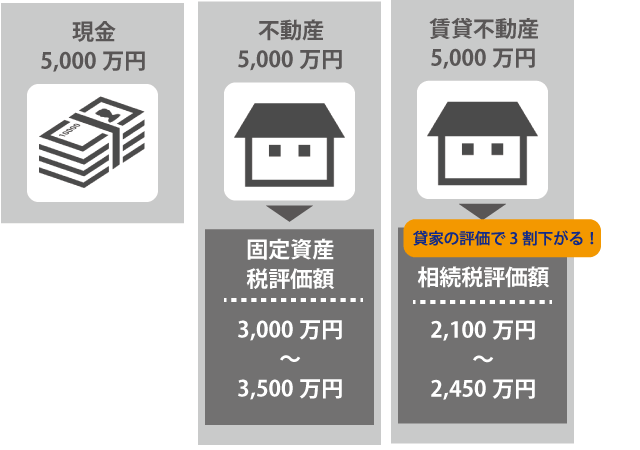

現金で建物を建てることで評価額が下がり、相続税を抑えることができると説明しましたが、その建物を人に貸すことでさらに評価額を下げることが出来ます。

人に貸しているモノは制限があり、持ち主の自由に使用することが出来ないという理由から自分で使用するモノよりも評価を下げましょうということになっています。

賃貸割合はご自身の居住用部分が全くない賃貸物件の場合は100%となります。仮に空室があったとしても入居者の募集を行っている場合には空室を考える必要がありません。自分が使うスペースがあるかどうかがポイントとなります。

借家権割合は全国一律で30%となっています。完全に賃貸として貸し出している物件の場合は、1(100%)×0.3(30%)=0.3(30%)となり、建物の評価額はさらに30%減額されることになります。

先程の5,000万円の建物を賃貸とした場合には、借家権評価となり先ほどの固定資産税評価額からさらに3割程度下がることになります。

⇒戸建て賃貸は相続税と遺産分割どちらにも有効な相続対策って本当?

⇒【誰でも分かる】アパート経営完全ガイド!失敗に繋がるリスクとは?

⇒「住みたい街ランキング」ランク外の賃貸経営は続けるべき?

1-3.更地なら賃貸物件を建てることで土地の評価も下がる

更地を所有している場合には、賃貸物件を建築することで、その土地の評価も下げることが出来ます。

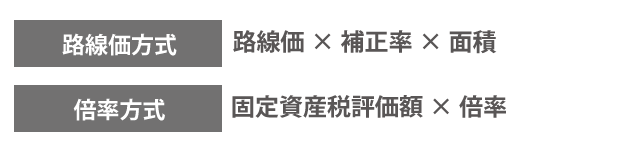

通常、土地の評価は路線価方式、もしくは倍率方式によって評価額を算出します。

しかし、賃貸物件が建築されている土地の場合は、貸家建付地となりさらに評価額を下げることが出来ます。

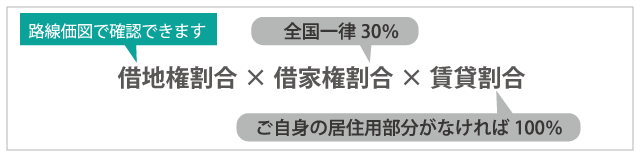

減額率は下記の算出式で計算することが可能です。

賃貸割合は先程と同様に、自用として利用するスペースが全くなければ100%となります。借地権割合は路線価図に記載されていますので、そちらを参考にしてください。

借家権割合は一律30%です。

たとえば、借地権割合が60%の土地に賃貸物件を建築した場合、18%が減額率となります。

つまり、更地の評価額(自用地)が5,000万円の場合、賃貸物件を建築することで、土地の評価額は4,100万円となります。土地と現金のどちらも所有しているという場合には、所有している土地の上に現金を使って賃貸不動産を建築することで、相続税を大きく抑えることができるということになります。

⇒事例① 二次相続対策としての都内での収益不動産(認可保育園)の購入

⇒事例① 中立的な検証を行った結果、収益資産として戸建賃貸物件の建築

⇒保育園の建築も相続対策になる? 保育園の建築と相続対策

1-4.不動産であれば相続発生後に「小規模宅地等の特例」の適用を受けることができる

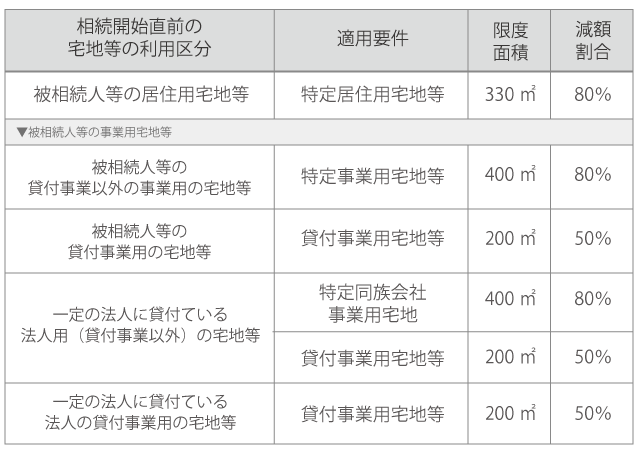

小規模宅地等の特例とは、被相続人の自宅や事業用の宅地の評価額を減額してくれる特例です。適用される面積や減額割合は居住用と事業用で異なりますが、適用をうけることで相続税を抑えることが出来ます。

この特例の適用を受ける場合には、特例適用後の相続税が0であっても相続税の申告が必要となりますので注意してください。

限度面積と減額割合は以下の通りです。

小規模宅地等の特例の詳細に関しては、下記サイトで詳しくご紹介しています。併せてご確認下さい。

*税理士法人チェスター「小規模宅地等の特例のすべて」

⇒小規模宅地等の特例の適用を受けている不動産はスグに売却しても問題ない?

2.相続対策として有効な土地活用方法とは

相続対策として土地を活用するのであれば、人に貸す建物を準備することがオススメです。

2-1.賃貸不動産の建築

アパートやマンションは、建築する際の費用がかなりかかります。資産がたくさんある方の場合には、建築費用を遣うことで、資産を減らすことができるため、相続税の節税に繋がります。

また、家賃収入が入ってくるため、相続後も相続人は一定の収入を得ることが可能となります。

仮に、借金をして建物を建築した場合でも、被相続人の借金はプラスの財産から控除することができるため、相続税の節税という点では効果があります。ただし、プラスの資産よりも借金の方が多くなってしまうと、結果的には相続放棄をしなければならなくなる可能性がありますので注意してください。

2-2.高齢者施設の建築

高齢者用の介護施設やマンションの建築は、基本的に介護事業を行っている会社が一括借上げを行います。

そのため、空室のリスクなども低く、通常の賃貸不動産よりも安定した収入を得ることが出来ます。

3.相続対策として土地活用を行う際の注意点

土地や建物などの不動産を活用した相続対策は相続対策のなかでもよく利用される方法ですが、相続対策だけを意識しすぎてしまうと他の部分に支障をきたす恐れがあります。

3-1.納税資金についても考えておく

相続対策として、現預貯金をすべて不動産に変えてしまうと、相続税を収める納税資金がない! ということに成りかねません。

相続税の納税は現金一括納付が原則となっています。そのため、相続によって財産を取得した相続人が納税時の納税資金に困らないようにすることも考えておく必要があります。

相続人の資産が多く、納税資金の準備の必要がないという場合には、現預貯金を不動産に変えてしまうという方法も有効ですが、そうでない場合には、納税資金としての現預貯金は残しておくようにしましょう。

3-2.遺産分割のことも考えておく

相続人が複数いる場合には、遺産分割のことも考えておく必要があります。

相続財産が現金のみという場合には、相続人で分けることも容易であるため遺産分割で揉めるということは少ないですが、不動産は分割が難しい財産となるため遺産分割で揉める可能性が出てきます。

遺産分割が円満に進むようにしておくことも相続対策のひとつと言えます。

⇒戸建て賃貸は相続税と遺産分割どちらにも有効な相続対策って本当?

⇒遺産分割で揉めてしまった場合の解決方法

⇒相続対策であり争族対策にも有効な遺言書|遺言の種類と特徴、注意点について

3-3.賃貸不動産は収益が見込めないと相続人が損をすることになる

相続対策として賃貸不動産を活用する場合には、ただ賃貸不動産にすれば良いというわけではありません。

収益についてもしっかりと検討しておかないと、相続によって取得した相続人が赤字になってしまったり、結果的には相続放棄して取得しないという選択肢を選ぶことになるなど、相続対策のはずが全くその効果を示さないということにもなりかねません。

賃貸不動産を活用する場合には、立地など収益に繋がる部分をしっかりと検討してから行うようにしましょう。

⇒不動産投資の利回りとは?目安は何%なの??

⇒不動産投資で安定した利益を得るために 理解しておくべき「利回り」について

3-4.土地活用はタイミングも大切

相続対策として土地活用を行う場合には、そのタイミングもとても重要です。土地活用による節税効果は活用直後が最も高くなります。賃貸不動産の場合、相続発生までの期間が長くなると家賃収入によって資産が増えてしまう可能性があります。

とはいえ、相続はいつ発生するかわからないですから、手元の現金が増えてきてしまった場合には、所有している不動産の修繕等によってあらかじめ資産を減らしておくか、他の相続対策を検討するなどの対策も考えておく必要があります。

まとめ

相続対策としての土地活用を行う場合には、人に貸す賃貸不動産を取得する・建築することが有効です。

しかし、相続税を抑えるということばかりにとらわれてしまうと、相続税の納税資金や遺産分割の際に揉めてしまうなど、他の相続問題が勃発してしまう可能性もあります。

相続対策は、相続税の節税、遺産分割、納税資金など相続に関わることに対してひとつずつ対策を検討しておくことがポイントとなります。

土地活用について専門家の見立てや提案を聞くには、複数の会社に一括して活用プランを聞くことができる「HOME4U土地活用」の利用がおすすめです。

HOME4U土地活用は、NTTデータ・スマートソーシングが運営しているサービスで、安心して利用することができます。

⇒土地売却の流れが全て分かる!高く売るコツから注意点や費用まで解説

⇒相続した土地・建物(不動産)を売却するならいつのタイミング??

⇒実家の価値を正確に把握して、相続物件を有利に売却する方法とは?