未成年者は法律行為ができない!相続人に未成年者がいる場合の相続手続き

被相続人が孫を養子にしていた場合や、若くして亡くなった場合には、未成年者が相続人になる可能性があります。このような場合は、通常の相続手続きにはない手続きが必要となります。

民法では、未成年者は法律行為ができない旨規定されています。相続手続きでは「遺産分割協議」が法律行為にあたります。未成年者が相続人になって遺産分割協議に参加する場合には、その未成年者に代理人を立てる必要があります。

通常、未成年者の代理人は親が務めますが、相続の場合は親と子が同じ相続の当事者となって利益が相反することがあります。このようなときは、親以外の人を「特別代理人」として立てなければなりません。

この記事では、特別代理人を立てるための手続きについて詳しく解説します。

この記事の目次 [非表示]

1.相続人に未成年者がいる場合の相続手続き

1-1.未成年者は法律行為ができない

民法の規定では、未成年者は法律行為ができないこととされています。また、未成年者が行った法律行為は取り消すこともできます。これは、未成年者には契約の申し込みといった法律行為を行うための判断力が十分に備わっていないと考えられるからです。

未成年者が法律行為を行うためには、代理人の同意が必要になります。通常、代理人は親(親がいない場合は未成年後見人)が務めます。未成年者が携帯電話の契約などサービスの申し込みをするとき、保護者の同意を求められるのが身近な例です。

未成年者が単に権利を得る場合または義務を免れる場合、つまり未成年者が一方的に利益を得る場合には代理人の同意は不要です。

1-2.相続では親が代理人になれないことも

相続ではおもに「遺産分割協議」が法律行為にあたります。未成年者が遺産分割協議に加わる場合には、代理人を立てなければなりません。

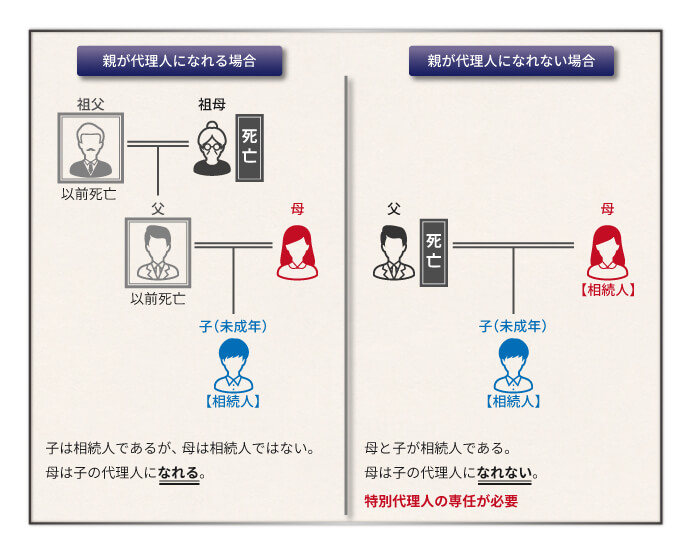

相続では、親子がともに相続の当事者になる場合があります。たとえば、父が亡くなって、母と未成年の子が相続人になった場合があてはまります。

母が子の代理人になれば、母は自分の利益を優先して遺産分割協議を進めることができ、子は遺産を十分に受け取れなくなる恐れがあります。

このように子にとって不利益な事態を避けるため、親と子が相続の当事者になる場合は、「特別代理人」として親以外の人を代理人として立てなければなりません。未成年の子が複数いる場合は、その人数分だけ特別代理人が必要になります。

図1:親が代理人になれる場合となれない場合

1-3.特別代理人の選任手続き

特別代理人を立てるためには、相続人である未成年者の親(または未成年後見人)が家庭裁判所に申立てをします。申立てに必要な書類は次のとおりです。(このほか、連絡用の郵便切手も必要です。)

- 特別代理人選任申立書(800円分の収入印紙を貼付)

- 相続人である未成年者の戸籍謄本

- 親権者(または未成年後見人)の戸籍謄本

- 特別代理人候補者の住民票または戸籍附票

- 遺産分割協議書の案

ここで心配になるのが、誰を特別代理人にすればよいかという点ですが、相続の当事者でない成人であれば誰でも構いません。弁護士などの資格も必要ありません。

実際には、未成年者からみて祖父母やおじ・おばなどの親族に依頼することが一般的です。親族に適任な人がいなければ、弁護士や司法書士などの専門家を特別代理人にすることもあります。

また、特別代理人を立てる時点で遺産分割協議書の案を作成しておかなければならない点にも注意が必要です。

家庭裁判所は、遺産分割協議書の内容で特別代理人の選任申立てを受理するかどうかを判断します。遺産分割協議書の内容が未成年の子にとって不利なものであれば、受理されない可能性があります。

相続人に未成年者がいる場合は、特別代理人を選任することではじめて遺産分割の手続きができるようになります。したがって、特別代理人の選任手続きはできるだけ早くしましょう。

2.未成年者が相続人にいる場合のその他の注意点

2-1.相続税の一定額が免除される未成年者控除

未成年者の多くは働いておらず、所得がありません。こうした事情を考慮して、未成年者が遺産を相続したときには、相続税の一定額が免除される未成年者控除という制度があります。

未成年者控除は、遺産を相続した未成年者が18歳になるまでの年数(※)1年ごとに10万円です。

未成年者控除の金額=10万円×相続から18歳になるまでの年数(※)(1年未満の端数は切り上げ)

(※相続開始が令和4年3月31日以前の場合は「20歳になるまでの年数」)

未成年者控除は税額控除です。まず成人と同じように相続税の税額を計算し、その税額から未成年者控除額を差し引きます。

2-2.未成年者の相続放棄手続

未成年者が相続放棄をする場合は、未成年者とその親が同じ相続の当事者であっても、親が代理人となって手続きができます。相続放棄をすると遺産を受け取らないため、親子で互いの利益が相反しないからです。

ただし、未成年者とその親が同じ相続の当事者であって、次のような場合は特別代理人を立てなければなりません。親子や兄弟姉妹の間で互いの利益が相反するからです。

- 未成年者が単独で相続放棄をする場合(先に親が相続放棄している場合を除く)。

- 未成年者が複数いて、そのうちの一部の未成年者が相続放棄する場合。

3.未成年者が相続人にいる場合の相続手続きは相続専門家の税理士に

相続人に未成年者がいる場合は、代理人を立てなければなりません。一般的な契約では親が未成年者の代理人となりますが、相続では親と子がともに当事者となることが多くあります。このようなときは、特別代理人を立てなければなりません。

特別代理人を立てるには家庭裁判所への申立てが必要です。また、相続人である未成年者が二人以上いる場合は、その人数分の特別代理人が必要になります。

特別代理人を立てないことには遺産分割協議が始められず、相続税の申告が期限に間に合わなくなる恐れがあります。相続の手続きに詳しい弁護士か司法書士に、早めに相談することをおすすめします。

なお、チェスターグループでは、特別代理人の選任手続きから相続税の申告までワンストップで対応させていただいております。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編