相続税申告の書き方・必要書類・期限や流れ【初心者必見】

タグ: 書式・雛形

今この記事に辿り着いた方は、相続税申告でこのようなお悩み中ではありませんか?

「私は相続税申告が必要なの?不要なの?」

「相続税申告は自分でできるのかな?書き方は?」

「相続税申告の必要書類や添付書類って?」

先に答えを言いますが、相続税の申告書類はとても骨の折れる仕事で、自分でやるのはリスクも伴うのでおすすめしません。

実際、相続税申告をする9割の方が、専門家である税理士に依頼しています。

とはいえ「相続税申告自体がどのような手続なのか?」は、知っておいた方が良いです。

今回は、相続税申告が不要なケースはもちろん、申告期限や延長の可否、手続きの流れや必要書類の書き方などを、税理士が解説します。

動画でも解説しています!

目次 [閉じる]

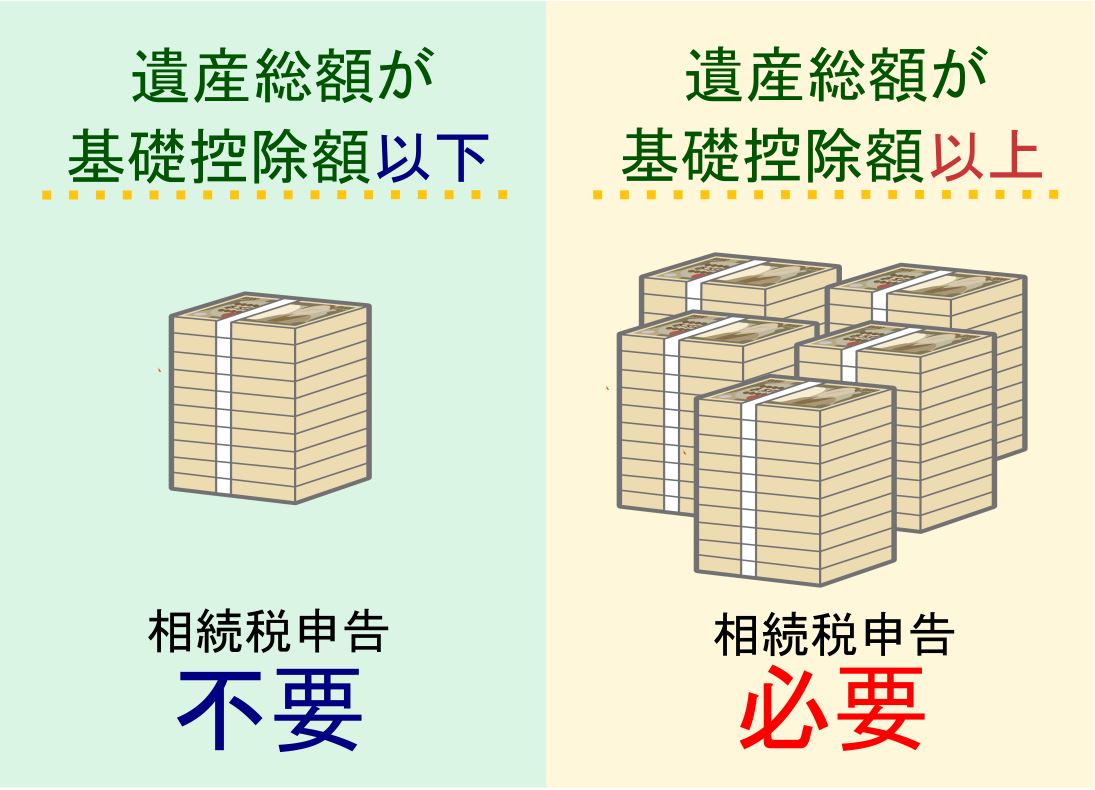

1.相続税申告は遺産総額が「基礎控除額以下」なら不要

相続税申告は「遺産総額が基礎控除以下」であれば、無条件で「相続税申告は不要」です。

ですから、手続きや書類の準備も不要、相続税も課税されません。

相続税申告が必要なのか不要なのかが決まる「相続税の基礎控除額」は、以下の計算式で算出します。

3,000万円+600万円×法定相続人の数

相続税の基礎控除額は、「法定相続人(相続人)が何人いるか」で金額が変わります。

| 相続人の数 | 基礎控除額 |

| 1人 | 3,600万円 |

| 2人 | 4,200万円 |

| 3人 | 4,800万円 |

| 4人 | 5,400万円 |

| 5人 | 6,000万円 |

例えば、相続人が3人(妻・長女・長男)の場合、基礎控除は4,800万円になります。

被相続人である父の遺産総額が4,800万円を超えなければ相続税はかかりませんし、申告に関する一切の手続きも不要です。

相続税の基礎控除について、詳しくは「相続税の基礎控除【誰でもわかる!】パーフェクトガイド」をご覧ください。

また誰が法定相続人になるのか分からない場合など、法定相続人についてさらに詳しく知りたい方は、「法定相続人と遺産を相続できる割合を初心者でも分かるように解説!」をご覧ください。

「いや、うちは相続税の申告が必要!」という方は、このまま記事を読み進めてください。

1-1.相続税の対象となる「遺産」とは

相続税は、被相続人の死亡時に持っていた「全ての財産(遺産)」に対して課税されます。

ポイントは「財産1つずつに対して課税される」のではなく、「遺産の総額」にかかるということです。

被相続人名義の不動産(土地や建物)、銀行口座の預貯金や株式などが主ですが、タンス預金や自動車、骨董品や貴金属なども全て課税対象となります。

亡くなった方の全財産を把握し、遺産総額を計算するのは簡単ではありません。

亡くなった方の財産の把握や遺産総額の算出について詳しく知りたい方は、「相続財産とは。絶対に知っておきたい相続財産の定義と具体例」をご覧ください。

1-2.相続税申告の可否は、適用する各種控除でも変わる

遺産総額が基礎控除以下であれば、原則相続税申告は不要です。

ただし、「各種特例や控除などを適用して遺産総額が基礎控除以下になった」場合、控除や特例の種類によっては申告が必要となるケースがあるので注意が必要です。

| 特例や控除 | 相続税申告 |

| 小規模宅地等の特例 | 必要 |

| 配偶者の税額軽減 | 必要 |

| 相次相続控除 | 不要 |

| 未成年者控除 | 不要 |

| 障がい者控除 | 不要 |

※各種控除をタップすれば概要を調べられます

例えば、小規模宅地等の特例(自宅の土地が8割減額)を適用すれば、遺産総額が基礎控除額以下になるとしましょう。

小規模宅地等の特例は「相続税申告をすることが適用要件」になるため、相続税は課税されないものの、相続税申告の手続きは必要となります。

また、相次相続控除・未成年者控除・障がい者控除については、相続税法第27条「《相続税の申告書》関係」により、相続税申告は不要と定められています。

このように、どの特例や控除を適用するのかによって、申告手続きが必要なのか不要なのかは変わってきます。

少し難しいポイントなので、不安であれば相続専門の税理士に相談をしましょう。

動画でも「小規模宅地等の特例」について解説していますので、

どういうものか把握しておきたい方はぜひチェックしておくと良いです。

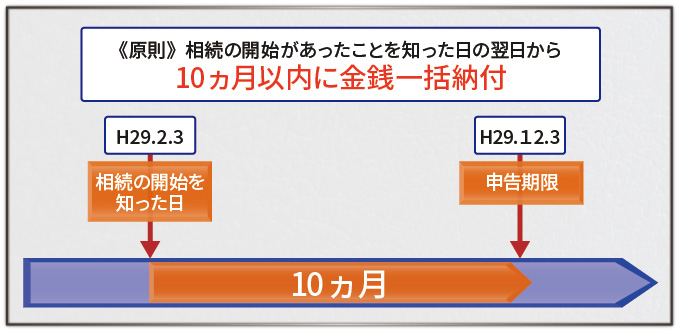

2.相続税申告の期限は死亡日の翌日から10カ月以内

相続税の申告期限は、相続開始を知った日(死亡日)の翌日から10カ月以内です。

例えば、死亡日が1月1日なら11月1日、5月15日なら翌年の3月15日が相続税申告期限です。

そして申告期限までに、以下の2種類の手続きを完了させなくてはいけません。

①「相続税申告書」を被相続人の最後の住所地を管轄する税務署に提出

②「相続税」の支払いを完了

申告期限までに「相続税申告書の提出」と「相続税の支払い」のどちらも完了させる必要があり、どちらかが1日でも遅れるとペナルティが課せられます。

2-1.相続税申告期限を過ぎるとペナルティが課せられる

相続税申告書の提出遅れと相続税の納付遅れには、それぞれ違うペナルティがあります。

| 遅れた内容 | ペナルティ |

| 相続税申告書の提出遅れ | ・無申告加算税の課税 ・各種特例が使えなくなる |

| 相続税の支払い遅れ | ・延滞税の課税 |

仮にどちらも間に合わなかった場合は、ペナルティが二重で課されることになります。

更にそこに悪質な隠蔽などが認められれば、重加算税という更に税率が重いペナルティが課せられることもあります。

申告期限に遅れることのないよう、申告・納税の準備を進めましょう。

相続税申告のペナルティについて、詳しくは「相続税を無申告ですり抜けることは無理! 3つのペナルティの対象に!」

2-2.相続税申告の期限延長は原則できない

相続税申告の期限延長は、原則できません。

遺留分の減殺請求があった場合や、相続人の異動があった場合など、特殊な場合には最大2カ月の延長が認められるケースもあります。

ただしこれらは特殊な場合で、めったに適用されないと考えた方が良いでしょう。

どうしても間に合いそうにない場合には、申告期限内に概算で“とりあえず”申告及び納付をしておいて、後日「修正申告」をする方法もあります。

申告期限に間に合わない場合の対処法などについて、詳しくは「相続税の申告期限はいつ? 」をご覧ください。

2-3.相続税申告期限延長~新型コロナウイルス感染症の特例~

新型コロナウイルス感染症の影響により、やむを得ない理由で期限内に申告・納付が困難な相続人は、一部申告の期限延長が認められています。

申告期限延長や納付期限延長は、「やむを得ない理由がやんだ日から2ヶ月以内の日を指定することと」定められています。

ただし個別の申請により申告を期限延長されるのは、申請を行った相続人のみとなるのでご注意を。

詳しくは国税庁公式「相続税の申告・納付期限に係る個別指定による期限延長手続に関するFAQ」をご覧ください。

3.相続税申告手続きの基本的な流れ

相続税の申告手続きの基本的な流れは、上の図の通りです。

相続税の申請手続き期限は「相続開始の翌日から10ヶ月以内」なので、相続税申告手続きに動き出すタイミングは早ければ早いほど良いです。

一般的には、49日法要を終えられたタイミングで動き出す方が多いです。

相続が発生してからやるべき手続きの流れについて、こちら「相続発生!やるべき手続きと流れ【一rなチェックリスト付き】」でも解説しているので参考にしてください。

3-1.死亡届を提出(7日以内)

相続開始(死亡)から7日以内に、役所に死亡届を提出する必要があります。

通常、病院や葬儀会社などから案内があると思いますので、それに従って忘れずに提出しましょう。

なお、この死亡届を提出すると、その情報が自動的に役所から税務署にいくような仕組みになっています。

3-2.戸籍謄本を収集し相続人の特定を行う(なるべく早く)

被相続人の出生から死亡までの戸籍謄本を収集し、法定相続人の特定を行います。

「戸籍謄本を収集するまでもなく相続人は明確に分かっている」というようなケースであっても、今後の相続手続きにおいて戸籍謄本は必要になりますので、必ず取り寄せましょう。

相続手続きに必要な戸籍謄本の収集については、税理士などの専門家に依頼することもできますが、さほど難しくはないためご自身でされている方が大半です。

詳しく知りたい方は、「相続手続で必要な戸籍謄本と取り寄せ方法」をご覧ください。

3-3.相続人の承認(3ヶ月以内)

相続開始(死亡)から3か月以内に「相続放棄」や「限定承認」の手続きをとらなければ、単純承認をしたとみなされます。

プラスの財産より借金が多く相続放棄をしたい場合には、3カ月以内に相続放棄の手続きを行う必要があります。

相続放棄について、詳しく方は「相続放棄するのはどんなとき? 手続き・必要書類・期限など徹底解説」をご覧ください。

3-4.所得税の準確定申告(4ヶ月以内)

相続税申告の手続き自体の流れとは少し異なりますが、相続開始(死亡)から4カ月以内に被相続人の所得税の準確定申告を行う必要があります。

通常1月1日~12月31日までの間に生じた所得は、翌年の3月15日までに確定申告を行う必要があります

ただ、年の途中で亡くなった人の場合には、1月1日からその亡くなった日までの所得を、亡くなった日から4カ月以内に申告する必要があります。

ただし、被相続人が生前に確定申告をされていなかった場合は、所得税の純確定申告は不要です。

3-5.相続財産の評価及び財産目録の作成(なるべく早く)

相続税の計算を行うためには、まず遺産の総額が相続税の計算上いくらあるのかを算出する必要があります。

現金100万円だけであれば相続税評価は100万円となりますが、土地や建物の不動産などについては個別に相続税評価を行う必要があります。

土地については“路線価”、建物については“固定資産税評価額”によって相続税評価を行いますが、この作業は簡単ではありません。

相続税申告を初めて経験する方が、相続財産の評価を行うことは非常に難しいと言えるでしょう。

相続税の評価額について興味がある方は、「相続税評価額の基礎知識と計算方法を税理士がやさしく解説」を参照してください。

そして、各遺産の相続税評価を反映したら、それをもとに相続財産目録を作成しましょう。

財産目録の作成については、「【Excel書式&記載例付】初めての人の為の相続財産目録の作成方法」を参考にしてください。

3-6.遺産分割協議書の作成(9ヶ月以内)

相続財産の評価が終わって財産目録が完成したら、「遺産分割協議」を行い、どの財産をどの相続人が取得するのかを話し合う必要があります。

そして遺産分割協議の結果を、「遺産分割協議書」という書面に表します。

遺産分割協議の結果を、「遺産分割協議書」という書面に表します。

遺産分割協議について、詳しくは「相続の専門家が教えるスムーズな遺産分割協議の進め方と知っておきたいQ&A」や、「ひな型をダウンロードして完全解説!遺産分割協議書の書き方の決定版」をご覧ください。

3-7.相続税申告書の提出と相続税の納付(10ヶ月以内)

相続財産の評価が終わり財産目録も完成し、遺産分割協議が成立したら、相続税の申告書を作成し税務署に提出します。

申告書の提出と同時期に、相続税の納付も行います。

先ほども解説しましたが、この「相続税申告書の提出」と「相続税の納付」を、相続開始の翌日から10ヶ月以内に完了させる必要があります。

なお、申告書の作成方法については、この後の章で詳しく解説を致します。

3-8.相続財産の名義変更手続き(なるべく早く)

相続税の申告と納税が終われば、相続財産の名義変更を行いましょう。

預貯金や証券口座などについては、自分で金融機関に赴くことで比較的簡単に手続きができますが、土地や建物等の不動産については自身で行うには少しハードルが高くなります。

不動産の名義変更は『相続登記』と言いますが、この手続きについては大半の方は、専門家である司法書士に依頼しています。

土地を相続した方は、「土地を相続したらやるべき3つの手続きを徹底解説」もご覧ください。

4.相続税申告用紙など必要書類の書き方~自分で書くには~

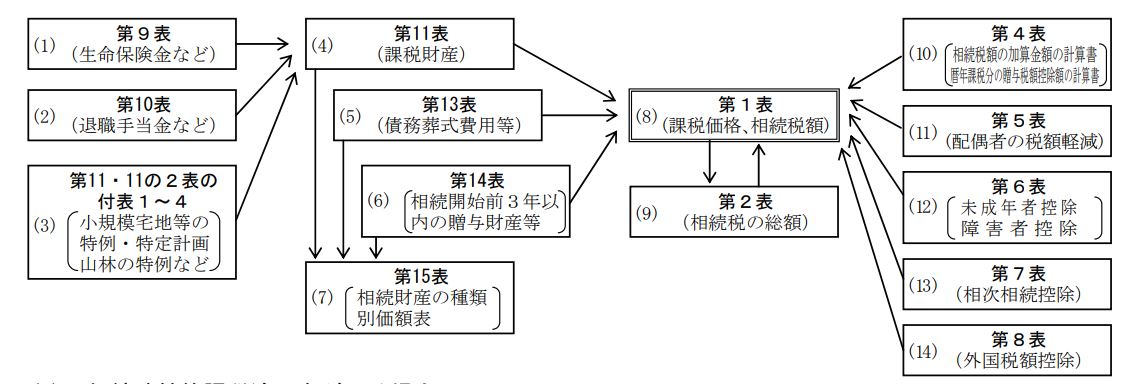

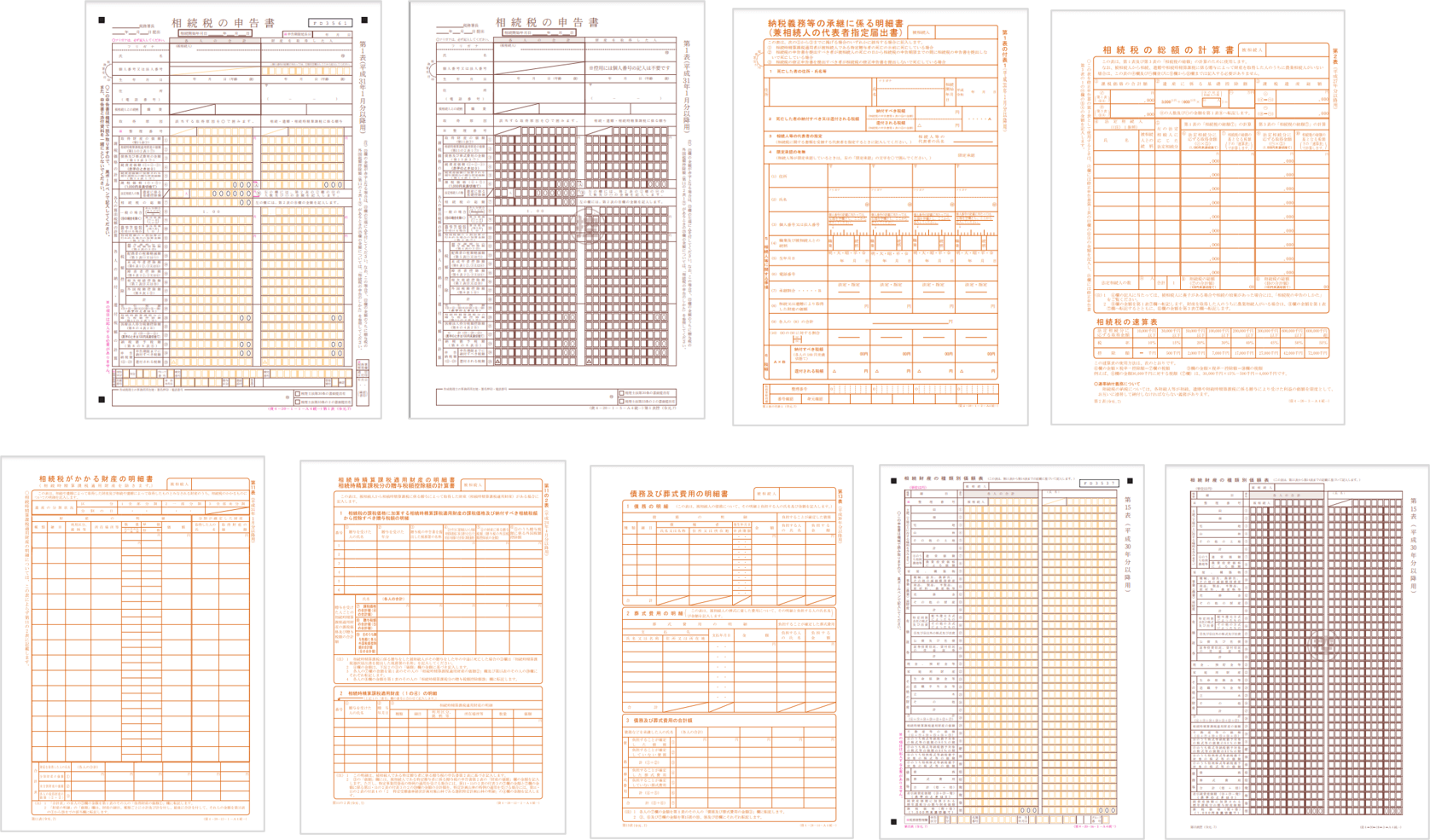

【出典:国税庁「相続税の申告書の記載例」】

申告書は1種類だけではなく、数種類の申告書用紙を準備する必要があります。

申告書は第1表から15表まであり、相続財産の種類や適用する控除によって、準備すべき申告書用紙が異なります。

一般的な申告用紙の書き方や、書き順を紹介しておくので参考にしてください。

| STEP1 相続税のかかる財産や債務などの書類を作成 | |

| 第9表 | 生命保険金などの明細書 |

| 第10表 | 退職手当金などの明細書 |

| 第11表11の2の表の付表1~4 | 小規模宅地等の特例など |

| 第11表 | 相続税がかかる財産の明細書 |

| 第13表 | 債務及び葬式費用の明細書 |

| 第14表 | 相続開始前3年以内の贈与財産など |

| 第15表 | 相続財産の種類ごとの明細 |

| STEP2 課税合計額及び相続税の総額を計算する書類を作成 | |

| 第1表 | 相続税の申告書 |

| 第2表 | 相続税の総額の計算書 |

| STEP3 税額控除の額を計算する書類を作成 | |

| 第4表 | 相続税額の加算金額の計算書 |

| 第5表 | 配偶者の税額軽減額の計算書 |

| 第6表 | 未成年者控除額・障害者控除額の計算書 |

| 第7表 | 相次相続控除額の計算書 |

| 第8表 | 外国税額控除額・農地等納税猶予税額の計算書 |

申告書や必要書類などは、国税庁の「[手続名]相続税の申告手続」からダウンロードできます。

申告書用紙の書き方は、国税庁「相続税の申告書の記載例 」を参考にしてください。

4-1.相続税申告書を自分で書くのはハードルが高い

「相続税申告の書類を自分で書く!」と自身がある方は、ご自身で相続税申告手続きをされても良いかと思います。

ただし申告書類を手書きで作成すると転記ミスが起こったり、1か所訂正するとそれに連動した複数個所を訂正する手間がかかったりするので、あまりおすすめできません。

税理士事務所や会計事務所であれば、専用の税務申告ソフトを使用して作成しますが、一般の方ではそのようなソフトは所有されていないでしょう。

ただ、一般の方でも無料で利用できたり、数万円程度で購入できたりするソフトもあります。

相続税の申告書類を自分で書く方は、

「相続税申告書作成ソフトのまとめ」を参考に、利用を検討してください。

4-2.相続税の納付書の書き方と相続税の納付方法

相続税申告は申告書だけではなく、「相続税の納付書」の作成をした上で納付も必要です。

相続税申告の納付書の書き方はシンプルなので、誰でも簡単に作成できるかと思います。

納付書の書き方や相続税の納付方法について、詳しくは「相続税申告の納付書の書き方ガイド!入手方法や納付方法も解説」をご覧ください。

5.相続税申告書の書き方

相続税申告書を税務署に提出する際には、様々な必要書類や添付書類が必要となります。

相続税申告で必要となる基本的な添付書類は、以下となるので参考にしてください。

・被相続人の出生から死亡までの連続した戸籍謄本

・被相続人の住民票の除票

・被相続人の死亡診断書のコピー

・相続人全員の戸籍謄本

・相続人全員の住民票

・相続人全員の印鑑証明

・遺産分割協議書(または遺言書)

・相続人のマイナンバー確認資料

・相続人の本人確認書類

この他、相続する遺産の種類や、適用される特例や控除によって、添付書類が更に増えます。

添付資料について、詳しくは「税務署へ相続税申告書を提出する時に必要な添付書類ガイド」をご覧ください。

また、チェスター不動産では、相続税申告の必要書類の準備ガイドも公開しています。

「相続税申告必要資料準備ガイドの無料ダウンロード【PDF形式】」の中のPDFデータをご覧いただければ、相続税申告で必要な書類を全てチェックしていただけます。

5-1.相続税申告の必要書類は早めにご準備を

相続税申告の必要書類や添付書類は、早めに準備をするよう心がけましょう。

というのも、相続税申告の必要書類や添付書類の中には、発行までに時間を要する書類や発行する条件が厳しい書類があるためです。

相続する財産によって何を取得するべきか事前に把握し、時間に余裕をもって必要書類や添付書類を集めておくと安心です。

6.相続税申告の税理士費用や報酬相場

相続税申告の手続きはとても複雑で、かつ専門的なノウハウや知識が必要になります。

「申告は自分でする!」と考えていた方も、この記事を読んで「難しそう」と感じたのであれば、専門家に依頼をおすすめします。

実際に相続税申告をされる約90%の方は、専門家である税理士に依頼をしています。

当然、専門家に依頼すると報酬として費用がかかってしまいますが、その分支払う相続税が節税できるというメリットがあります。

それに専門家であれば相続税申告の不備による、余計なペナルティを課せられるリスクもなくなります。

6-1.相続税申告の税理士費用の報酬相場

相続税申告の手続きを税理士に依頼した場合、税理士費用の相場は「遺産総額の0.5~1.0%」と言われています。

例えば遺産総額が5,000万円だとしたら、税理士の報酬額は25~50万円だと考えておくと良いでしょう。

ただ、基本報酬だけで比較・判断するのはやめておきましょう。

税務調査の可能性を軽減できる書面添付などがオプション扱いになっているケースや、税額軽減ができた場合に成功報酬として基本報酬に上乗せするケースも多くあります。

もちろん税理士報酬は自由化されており各自自由に設定できるので、そのような料金体系を取っている税理士がダメだというわけではありません。

しかし契約後にこれらの要素で、依頼者の方が後悔するケースが多いのも事実です。

基本報酬に何が含まれるのか、何がオプション扱いになっているのかをしっかりと確認し、そのうえでご自身が信頼できる税理士にお任せできれば安心して相続税申告を進められることでしょう。

6-2.相続税申告を依頼する税理士の選び方

相続税申告を専門家に依頼する場合、税理士であれば誰に依頼しても同じということではありません。

税理士にも医者と同じように専門分野があり、相続税申告をあまり得意としていない税理士が世の中には大勢いるというのが事実です。

事実、全国には7万人の税理士がいますが、相続税申告は年間約10万件。

つまり、平均すると年間1件程度しか税理士は相続税申告を経験していないことになります。

経験値の少ない税理士に相続税申告を依頼するということは、内科のお医者さんに外科手術を依頼するようなものです。

相続税申告を依頼する税理士選びは、慎重に行いましょう。

依頼する税理士の選び方については、「相続税に強い税理士はココが違う!相続税申告を依頼する税理士選びのポイントとは」をご覧ください。

動画でチェックしておきたい方は以下よりポイントをおさえておくことが可能です。

7.相続税申告は「相続専門」の税理士へ依頼を

税理士法人チェスターは開業当所から相続税を専門としている税理士事務所で、相続税の申告件数は年間2,373件を超える実力派集団です。

節税できる評価のポイントやノウハウが豊富なことに加え、税務調査対策として書面添付制度を導入し(別途費用不要)、通常の税務調査率が10%程度なのに対し、チェスターでは1%を実現しています。

「他事務所ではこう言われたけど…」

「相続税額をもっと抑えられるのでは?」

「税務調査に入られたくない!」

このような疑問や不安があれば、ぜひ一度税理士法人チェスターの無料初回面談をご利用ください。

自信があるからと言って無理に契約を勧めることなどはありませんので、お気軽に頂ければと思います。

相続税専門チェスターの無料初回面談を依頼してみる ››

8.よくある質問

相続税の納税額がいくらになるのか概算が知りたい。

簡易的なシミュレーションになりますが、【無料】相続税計算シミュレーションにて必要な項目に入力していただくと納税額が算出されますので、ご利用ください。

チェスターに相続税申告を依頼した際の料金体系について教えて下さい。

遺産の規模によって変動してきますが、最低45万円から対応可能です。

添付制度も基本報酬の中に含まれておりますので、ぜひご検討ください。

詳しい料金表に関しましてはこちらのページをご覧ください。”

相続税申告の「基本報酬」にはどのようなものが含まれているのでしょうか。

「基本報酬」には以下の項目が含まれております。

- 財産の評価及び財産目録の作成

- 遺産分割協議書の作成

- 申告書の作成及び申告

- 書面添付※

なお、上記報酬の中には、現地調査や訪問の際の旅費・交通費等の実費は別途必要となります。

料金に関する説明はこちらのページをご覧ください。

遠方に住んでいるのですが、依頼することは可能でしょうか。

はい、基本的に全国対応が可能です。

但し、遠方の場合には交通費の実費を頂戴するのと、日当を頂戴する場合がございますので個別にご相談頂ければと思います。

なお、税理士法人チェスターは東京三越前、新宿、横浜、大宮、名古屋、大阪に事務所がございます。

面談時の担当者と申告書作成の担当者は変わってしまうのでしょうか。

いいえ、チェスターでは面談で担当させて頂いた者が、申告書を提出する最後まで責任を持って対応させて頂きます。

準確定申告も行っていただけますか。

はい、もちろん可能です。

別途報酬を見積もらせて頂きます。相続税申告と一緒にご依頼頂いた場合にはお値引きもさせて頂きます。

納税資金がないのですが、ご相談は可能でしょうか。

はい、可能です。

延納、物納の見当や、金融機関からの融資、または不動産の売却による納税等、複数の選択肢からベストプラクティスをご提案させて頂きます。

なお、物納や不動産の売却については、弊社グループ法人である宅建免許を保有しております株式会社チェスターがご対応させて頂きます。

外国籍の被相続人に財産や土地があり、日本での申告も必要です。申告書の作成をお願いすることは可能でしょうか。

はい、可能です。税理士法人チェスターでは英語対応可能な税理士も在籍しており、国際相続税申告の実績もございます。

費用や詳しいサービスに関しましてはこちらのページもご覧ください。

担当されるスタッフの方によって相続税額が異なることはありますか。

税理士法人チェスターでは担当する税理士やスタッフによって相続税額が異なることはありません。弊所では、相続税申告書の作成において、厳しい審査体制を設けており、相続税経験豊富な責任者による二重の審査を行っております。この審査体制により、税理士法人チェスターで作成される申告書は全て弊所の基準をクリアしたものとなりますのでご安心下さい。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。